imported>Rittenauerd |

Twolf (Diskussion | Beiträge) Keine Bearbeitungszusammenfassung |

||

| (9 dazwischenliegende Versionen von 2 Benutzern werden nicht angezeigt) | |||

| Zeile 1: | Zeile 1: | ||

<span class="author-pretext">von</span> [[Autor:Renzsch, Wolfgang|Wolfgang Renzsch]] [[Autor::Renzsch, Wolfgang| ]] | <span class="author-pretext">von</span> [[Autor:Renzsch, Wolfgang|Wolfgang Renzsch]] [[Autor::Renzsch, Wolfgang| ]] | ||

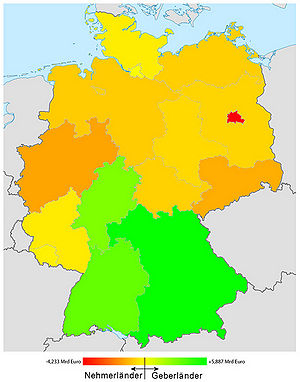

[[Datei:Karte Laenderfinanzausgleich 2017.jpg|thumb|Länderfinanzausgleich: Pro-Kopf-Transfer der einzelnen Bundesländer (Stand 2017). (Foto von Maximilian Dörrbecker lizensiert durch [https://creativecommons.org/licenses/by-sa/4.0/deed.de CC BY-SA 4.0] via [https://upload.wikimedia.org/wikipedia/commons/a/a3/Karte_L%C3%A4nderfinanzausgleich_2017.png Wikimedia Commons])]] | [[Datei:Karte Laenderfinanzausgleich 2017.jpg|thumb|Länderfinanzausgleich: Pro-Kopf-Transfer der einzelnen Bundesländer (Stand 2017). (Foto von Maximilian Dörrbecker lizensiert durch [https://creativecommons.org/licenses/by-sa/4.0/deed.de CC BY-SA 4.0] via [https://upload.wikimedia.org/wikipedia/commons/a/a3/Karte_L%C3%A4nderfinanzausgleich_2017.png Wikimedia Commons])]] | ||

Die Aufteilung der öffentlichen Lasten und Einnahmen auf die Länder und den Bund | Die Aufteilung der öffentlichen Lasten und Einnahmen auf die Länder und den Bund bzw. das Reich ist seit der Gründung des Deutschen Reichs schwierig. Die Reichsverfassung von 1871 übertrug die Steuergesetzgebungskompetenz im Wesentlichen auf die Gliedstaaten, das Reich war "Kostgänger" der Einzelstaaten. Die Weimarer Reichsverfassung von 1919 übertrug die Finanzzuständigkeiten auf das Reich, wodurch die Länder "Kostgänger" des Reichs wurden. Nach dem Ende der nationalsozialistischen Diktatur wurde die Gestaltung der finanziellen Beziehungen im Bundesstaat nicht leichter. Das Grundgesetz von 1949 suchte ein Kostgängerwesen zu vermeiden und ein Gleichgewicht zwischen Bund und Ländern zu schaffen. Die Finanzverfassung des Grundgesetzes (Art. 104a GG) regelt neben der Steuergesetzgebungszuständigkeit auch die Verteilung der Lasten und Einnahmen zwischen den Ebenen. Gleichzeitig trug der von 1949 bis 2019 geltende "Länderfinanzausgleich" in Form eines horizontalen Ausgleichs unter den Ländern zu einer möglichst aufgabenangemessenen Finanzverteilung unter den Ländern und damit wesentlich zur Einheitlichkeit der Lebensverhältnisse im Bundesgebiet bei. Ihm folgte 2020 ein "Finanzkraftausgleich", der nicht mehr unter den Ländern stattfindet, sondern im Rahmen der vertikalen Aufteilung der Umsatzsteuer zwischen Bund und Ländern vollzogen wird. Bayern war bis 1986 Empfänger von Mitteln aus dem Länderfinanzausgleich und wurde nach zwei Jahren mit einer neutralen Bilanz 1989 zum Geberland. | ||

== Finanzausgleich im Bismarckreich == | == Finanzausgleich im Bismarckreich == | ||

Die Frage der Gestaltung bundesstaatlicher Finanzbeziehungen stellt sich in Deutschland seit der Gründung des Norddeutschen Bundes 1867 respektive des Deutschen Reiches 1871. Die Verfassung des Norddeutschen Bundes und die nahezu wortgleiche Reichsverfassung von 1871 wiesen dem Reich die Erträge der Zölle | Die Frage der Gestaltung bundesstaatlicher Finanzbeziehungen stellt sich in Deutschland seit der Gründung des Norddeutschen Bundes 1867 respektive des [[Reichsgründung|Deutschen Reiches 1871]]. Die Verfassung des Norddeutschen Bundes und die nahezu wortgleiche Reichsverfassung von 1871 wiesen dem Reich die Gesetzgebung und die Erträge der Zölle sowie der gemeinsamen Verbrauchsteuern (Tabak-, Branntwein-, Rüben-/Zuckersteuer) zu. Für die übrigen Steuern waren die Gliedstaaten zuständig. Da damit das Reich seine Ausgaben mit den ihm zugewiesenen Abgaben nicht decken konnte, leisteten die Gliedstaaten Matrikularbeiträge (Pro-Kopf-Zahlungen) an das Reich, die jährlich neu bewilligt werden mussten. Sofern die originären Reichseinnahmen eine bestimmte Summe überstiegen, wurden die überschüssigen Beträge mit den Matrikularbeiträgen der Gliedstaaten verrechnet. Das Reich war damit "Kostgänger" der Gliedstaaten und verschuldete sich in einem erheblichen Maß. Mit der Einführung einer Reichserbschaft- und Schenkungsteuer, an deren Aufkommen die Gliedstaaten mit einem Drittel beteiligt waren, entstand ein Steuerverbund zwischen Reich und Gliedstaaten. Ein Finanzausgleich unter den Gliedstaaten des Reiches gab es nicht. | ||

== Finanzausgleich in der Weimarer Republik == | == Finanzausgleich in der Weimarer Republik == | ||

Mit der Gründung der Weimarer Republik stand die Finanzpolitik, insbesondere wegen der Kriegsfolgelasten und des [[Versailler Vertrag, 1919/20|Versailler Vertrages]], vor völlig neuen Problemen. Mit der Weimarer Reichsverfassung war aus dem Fürstenbund von 1871 ein unitarischer Bundesstaat geworden, in dem der Bund gegenüber den Ländern dominierte. Durch die [[Erzbergersche Reichsfinanzreform, 1919/20|Erzberger'sche Finanzreform von 1919/20]] wurde das Finanzwesen weitgehend beim Reich konzentriert. Nach Art. 8 der [[Weimarer Reichsverfassung, 1919|Weimarer Reichsverfassung]] erhielt das Reich die Gesetzgebungskompetenz über alle Abgaben und sonstigen Einnahmen, die es ganz oder teilweise in Anspruch nahm. Gleiches galt für die Ertragshoheit über alle Steuern. Die regionalen Finanzverwaltungen wurden in einer Reichsfinanzverwaltung zusammengefasst. Die Länder waren damit vom Zentrum der Finanzverfassung an deren Peripherie gerückt worden. Sie wurden "Kostgänger" des Reiches. | |||

Abgesehen von den Realsteuern und einigen örtlichen Aufwandsteuern hatten Länder und Gemeinden ihre Steuerquellen verloren. Mit dem [[Landessteuergesetz, 1920|Landessteuergesetz vom 30. März 1920]] erhielten die Länder als Ersatz prozentuale Zuweisungen aus dem Aufkommen der Einkommen- und Körperschaftsteuer, der Umsatzsteuer, Erbschaftsteuer und Grunderwerbsteuer, die nach dem Prinzip des örtlichen Aufkommens auf die Länder verteilt wurden. Der Länderanteil an der Umsatzsteuer wurde nach Einwohnern, der Landesanteil an der Rennwettsteuer zur Hälfte nach dem Aufkommen, zur anderen Hälfte nach Einwohnern, die KfZ-Steuer zur Hälfte nach dem [[Staatsgebiet (19./20. Jahrhundert)|Gebietsumfang]] des Landes und zur anderen Hälfte nach Einwohnern verteilt. Verbleibende Finanzkraftunterschiede zwischen den Ländern wurden durch eine Ergänzungsgarantie des Reiches reduziert, die sicherstellte, dass kein Land weniger als 80 % des durchschnittlichen Landessteueraufkommens erhielt. Ein Länderfinanzausgleich erübrigte sich in diesem Verteilungssystem. | |||

== Finanzausgleich 1933 bis 1945 == | |||

Mit dem Gesetz über den Neuaufbau des Reiches vom 30. Januar 1934 wurde die bundesstaatliche Ordnung des Reiches beseitigt. Die Länder verloren ihre Hoheitsrechte und wurden dem Reich unterstellt. Die Auflösung des [[Reichsrat, 1919-1934|Reichsrates]] beendete deren Einfluss auf die Gestaltung der Finanzpolitik auch formal. Der bisherige Finanzausgleich wurde infolgedessen durch ein rein technisches Finanzzuweisungssystem ersetzt. | |||

== | == Finanzausgleich nach 1945 == | ||

Nach dem [[Kriegsende (1945)|Ende des Zweiten Weltkriegs]] entstanden die Länder neu. Die Frage eines Finanzausgleichs stellte sich institutionell erst mit der Schaffung der [[Vereinigtes Wirtschaftsgebiet (VWG)|Bizone]] 1947, respektive materiell mit der [[Währungsreform, 20. Juni 1948|Währungsreform vom 20. Juni 1948]]. Tatsächlich kam in den Westzonen vor der Verabschiedung des [[Grundgesetz (GG)|Grundgesetzes (GG)]] kein Finanzausgleich zustande. Erst mit dessen Inkrafttreten und der Gründung der Bundesrepublik am 23. Mai 1949 wurde durch Gesetzgebung noch des bizonalen Wirtschaftsrates eine vorläufige Regelung der Kriegsfolgelasten unter den Ländern im Rechnungsjahr 1949 möglich. Der Länderfinanzausgleich, den die Länder unter sich ohne den noch nicht handlungsfähigen Bund organisieren mussten, war ein (Not-)Befehl, der aus den besonderen Umständen der unmittelbaren Nachkriegszeit entstand. | |||

Die | === Die erste Regelung in der Bizone === | ||

Die Finanzlage der Länder, denen zunächst alle Steuern und Zölle zuflossen, war aufgrund des Fehlens einer Zentralinstanz extrem heterogen. Die Spanne der Finanzkraft je Einwohner (Steuern und Zölle) reichte 1947 von 223 RM (Schleswig-Holstein) bis 1.078 RM (Hamburg). Weil dieser Zustand im Hinblick auf die unterschiedlichen Belastungen der Länder (insbesondere durch die Aufnahme von [[Flüchtlinge und Vertriebene|Flüchtlingen]]) kaum akzeptabel war, bemühte man sich unter den Ländern der Bizone 1948 um einen Ausgleich, scheiterte aber und verständigte sich lediglich auf eine Kredithilfe für das besonders hoch mit Flüchtlingen aus den Ostgebieten belastete Schleswig-Holstein. | |||

Mit der Währungsreform vom 20. Juni 1948 gewann das Geld nicht nur für Bürger, sondern auch für den Staat wieder an Wert. Damit intensivierten sich auch die Auseinandersetzungen um einen Finanzausgleich unter den Ländern. Die Alliierten drängten ihrerseits auf eine gesetzliche Regelung, verdeutlichten aber auch, dass die Genehmigung eines Finanzausgleichsgesetzes erst nach der Gründung eines westdeutschen Staates möglich sein werde. Nach langwierigen und schwierigen Verhandlungen zwischen Wirtschaftsrat und Länderrat sowie mit den Alliierten verständigt man sich auf ein Gesetz zur vorläufigen Regelung der Kriegsfolgelasten im Rechnungsjahr 1949 mit einem Ausgleichsstock von 500 Millionen DM. Das Gesetz wurde am 6. August 1949 – nach Inkrafttreten des Grundgesetzes, aber vor dem ersten Zusammentritt des Bundestages – als Gesetz des bizonalen Wirtschaftsrates in Kraft gesetzt. | |||

=== Verhandlungen über das Grundgesetz === | |||

Die Gestaltung der bundesstaatlichen Finanzbeziehungen im [[Parlamentarischer Rat|Parlamentarischen Rat]] erwies sich als außerordentlich schwierig. Die Beratungen endeten mit einer provisorischen Lösung, die u.a. darin ihren Ausdruck fand, dass der Parlamentarische Rat dem Bundesgesetzgeber mit Zustimmung des [[Bundesrat|Bundesrates]] (d.h. mit einfacher, nicht verfassungsändernder Mehrheit) aufgab, bis Ende 1952 "die endgültige Verteilung der der konkurrierenden Gesetzgebung unterliegenden Steuern auf Bund und Länder" zu regeln (Art. 107 GG in der Fassung vom 23. Mai 1949). | |||

Grundsatz der Beratungen des Parlamentarischen Rates war ein "Kostgängerwesen" zu vermeiden: Bund und Länder sollten gleichberechtigt und finanziell voneinander unabhängig sein. In Hinblick auf ein einheitliches Wirtschaftsgebiet bestand Einigkeit über bundesgesetzlich einheitlich normierte Steuern. Die Erträge der Verbrauch- und Verkehrsteuern sollten dem Bund, die der direkten Steuern den Ländern zufließen. Für die ertragreichen Steuern auf das Einkommen und die Umsatzsteuer sollte ein flexibler Steuerverbund geschaffen werden, der eine Steueraufteilung nach Bedarfsgesichtspunkten (d.h. nach Einwohnern) erlaubte. Die Steuern sollten in Anlehnung an das Weimarer Modell durch den Bund verwaltet werden. | |||

Diesem Modell widersprachen die [[artikel_45880|Alliierten]], die den weiten Zuständigkeiten des Bundes nicht zustimmten. Sie verlangten ein Steuer- und Finanzsystem, das sich eher am US-amerikanischen [[Föderalismus|Föderalismusmodell]] orientierte: ein steuerliches Trennsystem, Steuergesetzgebung bei der Körperschaft, der die Erträge zuflossen, und eine Finanzverwaltung durch die Länder. Auch lehnte man einen bundesgesetzlich geregelten horizontalen Finanzausgleich unter den Ländern ab, weil der Bund damit in die Länderhaushalte eingreifen hätte können; stattdessen wurde ein vertikaler Ausgleich favorisiert, der Zahlungen des Bundes an die schwachen Länder vorsah. In Verhandlungen verständigte man sich auf einen Kompromiss, der folgende Elemente umfasste: | |||

Diesem Modell widersprachen die [[artikel_45880|Alliierten]], die den weiten Zuständigkeiten des Bundes nicht zustimmten. Sie verlangten ein Steuer- und Finanzsystem, das sich am amerikanischen Föderalismusmodell orientierte: ein steuerliches Trennsystem, Steuergesetzgebung bei der Körperschaft, der die Erträge zuflossen, und eine Finanzverwaltung durch die Länder. Auch lehnte man einen horizontalen Finanzausgleich unter den Ländern ab | |||

* eine zwischen Bund und Ländern geteilte Finanzverwaltung, | * eine zwischen Bund und Ländern geteilte Finanzverwaltung, | ||

| Zeile 28: | Zeile 33: | ||

* ausschließliche Bundesgesetzgebung für den dem Bund zufließenden Steuern und | * ausschließliche Bundesgesetzgebung für den dem Bund zufließenden Steuern und | ||

* konkurrierende Bundesgesetzgebung für die anderen Steuern. | * konkurrierende Bundesgesetzgebung für die anderen Steuern. | ||

Für den | Für den Ausgleich der unterschiedlichen Finanzkraft der Länder eröffnete der Parlamentarische Rat zwei Wege, einen vertikalen durch Bundeszuschüsse und einen horizontalen durch Zahlungen der Länder untereinander (Länderfinanzausgleich): | ||

* Art. 106 Abs. 3 GG (1949) erlaubte dem Bund, den Ländern Zuschüsse "zur Deckung von Ausgaben auf dem Gebiete des Schulwesens, des Gesundheitswesens und des Wohlfahrtswesens, zu gewähren" | * Art. 106 Abs. 3 GG (1949) erlaubte dem Bund, den Ländern Zuschüsse "zur Deckung von Ausgaben auf dem Gebiete des Schulwesens, des Gesundheitswesens und des Wohlfahrtswesens, zu gewähren", | ||

* Art. 106 Abs. 4 GG (1949) eröffnete die Möglichkeit, | * Art. 106 Abs. 4 GG (1949) eröffnete dem Bund die Möglichkeit, "[u]m die Leistungsfähigkeit auch der steuerschwachen Länder zu sichern … kann der Bund Zuschüsse gewähren und die Mittel hierfür bestimmten den Ländern zufließenden Steuern entnehmen." | ||

Art. 106 Abs. 3 GG orientierte sich am amerikanischen Modell der "grants-in-aid", Zuschüsse des Bundes für bestimmte Aufgaben der Gliedstaaten. Art. 106 Abs. 4 GG hingegen meinte das von den Ländern favorisierte Modell von Ausgleichszahlungen der Länder untereinander, die aber durch Bundesgesetz geregelt werden sollten. Die Länder legten großen Wert darauf, dass die Regelungen des Länderfinanzausgleichs ihre Angelegenheit seien, die ohne politische Mitwirkung des Bundes zu entscheiden wären. Die Rolle des Bundes sollte sich auf die eines "Staatsnotars" beschränken, der die Vereinbarungen der Länder in ein Bundesgesetz gießen sollte. Dieses erschien den Ländern notwendig, weil die andere Lösung - ein Staatsvertrag unter den Ländern - Einstimmigkeit erfordert und damit jedem Land eine Vetomöglichkeit eingeräumt hätte. Bei einem mit einfacher Mehrheit zu verabschiedenden Bundesgesetz bestand dieses Risiko nicht. | |||

Die Umsetzung orientierte sich dann an den Vorstellungen der Länder: Die Gesetzgebungskompetenzen des Bundes waren aufgrund des Fortgeltens früheren Rechtes, soweit es nicht dem Grundgesetz widersprach (Art. 123, 124 und 125 GG), weitestgehend ausgeschöpft, so dass nahezu alle Landessteuern einheitlich geregelt waren; ab dem zweiten Rechnungsjahr der Bundesrepublik nahm der Bund Teile der Einkommen- und Körperschaftsteuer in Anspruch und schuf damit faktisch den "kleinen" Steuerverbund; die Finanzverwaltung wurde geteilt, so dass jede Ebene ihre Steuer selbst verwaltete und schließlich wurde der Finanzausgleich unter den Ländern als Länderfinanzausgleich organisiert. | |||

=== Finanzreform 1955 === | === Finanzreform 1955 === | ||

Der | Der Verfassungsbefehl des Art. 107 GG (1949), die "endgültige" Steuerverteilung zwischen Bund und Ländern bis zum 31. Dezember 1952 zu regeln, wurde zwei Mal, bis zum 31. Dezember 1955, verlängert. Innerhalb dieser Frist wurde dann die erste Finanzreform verabschiedet. Der Entscheidungsprozess war schwierig und wurde nach zweimaligem Scheitern erst in einem dritten Vermittlungsverfahren beendet. Allerdings erreichte man kaum mehr eine Verstetigung der bestehenden Praxis: Anstelle der Inanspruchnahme von Landessteuern durch den Bund trat nun auch ein auf Dauer angelegter "kleiner" Steuerverbund, und der Länderfinanzausgleich, der bisher nur für ein oder zwei Jahre geregelt worden war, wurde ebenfalls ohne Befristung und deutlich intensiviert fortgeschrieben. Insgesamt wurde die Lösung nicht als befriedigend empfunden, u.a. weil der Bund in einer verfassungsrechtlichen Grauzone trotz fehlender Kompetenzen zunehmend Länderaufgaben wie die schwere Ausrüstung der Landespolizeien, Förderung der Landwirtschaft ("Grüner Plan"), Sport (Bundesjugendspiele), Wohnungsbau und Weiteres (teil-)finanzierte. Die Länder kritisierten diese Form der finanziellen Einmischung des Bundes in die Landespolitik als "Goldenen Zügel" und "Finanzieren im fremden Haushalt". Gleichwohl hat kein Land jemals diese Bundesmittel abgelehnt. | ||

=== Finanzreform 1969 === | === Finanzreform 1969 === | ||

Die Finanzverfassungsreform des Jahres 1969 schuf die im Wesentlichen bis 2019 geltende Finanzverfassung. In ihren Strukturen weist sie deutliche Übereinstimmungen mit den Vorstellungen des Parlamentarischen Rates auf: Mit dieser Reform wurde der große Steuerverbund aus Einkommen- und Körperschaftsteuer sowie der Umsatzsteuer geschaffen. Der Länderanteil der Umsatzsteuer wird – wie 1948/49 konzipiert – nach "Bedarf", konkret: nach Einwohnern als zentralem Maßstab des Bedarfs verteilt. Dem weiter intensivierten Länderfinanzausgleich wurden ein Umsatzsteuervorabausgleich für besonders schwache Länder vorgeschaltet und Bundesergänzungszuweisungen (die allerdings auch bereits vor der Reform von 1969 möglich gewesen wären) nachgeschaltet. Zugleich wurde der gesamte Bereich der Mischfinanzierungen, der verfassungsrechtlich umstritten war, mit der Einführung der Gemeinschaftsaufgaben (Art. 91a und 91b GG), der Regelung über Geldleistungsgesetze (Art. 104a Abs. 3 GG) und Investitionshilfen (Art. 104a Abs. 4 GG) des Bundes auf eine neue verfassungsrechtliche Grundlage gestellt. Außerdem wurden Planungselemente in das Grundgesetz eingeführt. Die mittelfristige Finanzplanung und das Haushaltsgrundsätzegesetz zählen mit zu den Leistungen der Reform. | |||

Auch wenn man – je nach Sichtweise – das eine oder andere Detail der Finanzreform von 1969 bemängeln mag, ist sie eine herausragende gesetzgeberische Leistung gewesen. Ihre größte Bewährungsprobe hat sie bei der Einbeziehung der ostdeutschen Länder zum 1. Januar 1995 bestanden. | |||

=== Probleme der Deutschen Einheit === | |||

Angesichts der Finanzschwäche der ostdeutschen "neuen" Länder und des hohen Bedarfs sowohl an Sozialleistungen wie auch Investitionen erschien die finanzielle Bewältigung der deutschen Einheit eine besondere Herausforderung. Im Einigungsvertrag entschied man sich zuerst für eine Übergangslösung für den Zeitraum vom 3. Oktober 1990 bis 31. Dezember 1994 außerhalb der Finanzverfassung des Grundgesetzes. Eine sofortige Einbeziehung in die Finanzverfassung hielt man für nicht vertretbar, stattdessen wurde der "Fonds Deutsche Einheit" aufgelegt, der etwa zu zwei Dritteln vom Bund, zu einem Drittel von den westdeutschen Ländern aufgebracht wurde. Die Transfers mussten während der Laufzeit mehrfach nachgebessert werden. | |||

Die Einbeziehung der ostdeutschen Länder in das bundesstaatliche Finanzausgleichssystem erfolgte zum 1. Januar 1995 ohne Änderung des Grundgesetzes. Der Lösungsvorschlag, initiiert von Bayern, unterstützt von Nordrhein-Westfalen und Hessen, sah wegen der veränderten Deckungsquoten von Bund und Ländern nach Art. 106 Abs. 3 GG die Übertragung von sieben Umsatzsteuerprozentpunkten vom Bund auf die Länder vor. Über das Umsatzsteuer-Vorab flossen diese Mittel fast vollständig in die ostdeutschen Länder und machten sie damit "finanzausgleichsfähig". Auf den folgenden Länderfinanzausgleich aufbauend gewährte der Bund den ostdeutschen Ländern weitere 20 Milliarden DM an Sonder-Bundesergänzungszuweisungen und Investitionshilfen. | |||

=== Die Neuordnung des bundesstaatlichen Finanzausgleichs ab 2020 === | |||

Im Rahmen der Verabschiedung des zweiten Solidarpaktes 2001 wurde die Geltungsdauer des Finanzausgleichsgesetzes auf den 31. Dezember 2019 beschränkt. Zwei Föderalismusreformkommissionen reformierten zwar das Bund-Länder-Verhältnis mit dem Ziel einer Entflechtung der Aufgaben, die notwendige Reform der föderalen Finanzbeziehungen blieb dabei jedoch ausgeklammert. Darüber verhandelten die Finanzminister der Länder und Ministerpräsidenten untereinander direkt. Politisch bestand Konsens, dass eine Lösung vor der Bundestagswahl 2017 erfolgen müsste, danach würde die Zeit zu knapp. Nach langwierigen und schwierigen Auseinandersetzungen präsentierten die Länder im Dezember 2016 einen nicht mit dem Bund abgestimmten Vorschlag, der Grundlage des am 1. und 2. Juni 2017 von Bundestag und Bundesrat verabschiedeten umfangreichen Gesetzespaketes wurde. Kernstück der Neuregelung ab 2020 wurden die Abschaffung des Umsatzsteuer-Vorabs zugunsten der besonders finanzschwachen Länder und des Länderfinanzausgleichs. Damit folgte der Bundesgesetzgeber den besonderen Wünschen Bayerns (Abschaffung des Länderfinanzausgleichs) und Nordrhein-Westfalens (Abschaffung des Umsatzsteuer-Vorabs). Beides wurde ersetzt durch eine nach Finanzkraft differenzierte Zuweisung von Umsatzsteueranteilen ("Finanzkraftausgleich") an die Länder im vertikalen Verfahren des Bund-Länder-Finanzausgleich mittels Zu- und Abschläge. | |||

Die Bundesergänzungszuweisungen wurden erweitert, sind aber im Grundsatz ähnlich geblieben. Sie werden aus Bundesmitteln gewährt zur | |||

* Verbesserung der unterdurchschnittlichen Finanzkraft der leistungsschwächeren Länder, | |||

* zum Ausgleich von Sonderlasten der ostdeutschen Länder wegen struktureller Arbeitslosigkeit, | |||

* wegen überproportionaler Kosten der politischen Führung in (den elf) kleinen Ländern, | |||

* wegen besonders geringer kommunaler Steuereinnahmen, | |||

* wegen nur geringer Einwerbung von Forschungsmittel. | |||

=== Kritik an der Neuregelung 2020 === | |||

Möglich wurde diese Reform, weil der Bund etwa 10 Milliarden € aus seinem Umsatzsteueraufkommen an die Länder abtrat. Erst dadurch wurde eine Lösung möglich, bei der kein Land schlechter gestellt wurde als zuvor. Von der Reform profitierten insbesondere die besonders finanzstarken und die besonders finanzschwachen Länder. Diese – nicht erstmalige – Lösung von Verteilungskonflikten unter den Ländern zu Lasten eines Dritten, nämlich des Bundes, verstärkt die finanzielle Schieflage zwischen Bund und Ländern. Nach Angaben des Bundesfinanzministeriums betrug die Verschuldung des Bundes Ende 2022 1.428 Milliarden € (16.810 € je Einwohner), die der Länder 591 Milliarden € (6.696 € je Einwohner). Diese unterschiedliche Belastung von Bund und Ländern ist schwerlich mit Art. 106 Abs. 3 Ziff. 1 GG, wonach "Bund und Länder gleichmäßig Anspruch auf Deckung ihrer notwendigen Ausgaben" haben, zu vereinbaren. | |||

Die letztlich entscheidenden finanziellen Ergebnisse hätten auch im hergebrachten Verfahren dargestellt werden können. Das neue System zeichnet sich zudem gegenüber den früheren kaum durch eine verbesserte Transparenz und Verständlichkeit aus. Ein Gewinn ist sicherlich, dass nicht mehr – wie beim bisherigen Länderfinanzausgleich – ein "Abgeben aus dem Eigenen" stattfindet, sondern der Ausgleich vorgenommen wird, bevor die Umsatzsteueranteile in das Eigentum der Länder übergehen. | |||

In einem Punkt wird man das Reformergebnis eher als kontraproduktiv ansehen müssen: Die Intention der Föderalismusreformen, nämlich die Stärkung der Länder, wurde nicht erreicht. Im Gegenteil, den Länderfinanzausgleich haben die Länder ursprünglich unter sich geregelt, der Bund fungierte lediglich als "Staatsnotar", der die Einigung der Länder in ein Bundesgesetz goss. Dieses weltweit einmalige Modell lässt sich nur aus der besonderen Nachkriegssituation erklären. Die erste Länderfinanzausgleichsregelung 1949 wurde verabschiedet, bevor der Bund überhaupt handlungsfähig war. Seit der Finanzreform 1969 übernahm aber der Bund zunehmend finanzielle Verantwortung und damit auch Einfluss auf die Gestaltung. Mit der Neuregelung 2020 und der Abschaffung des Länderfinanzausgleichs und die Verlagerung des Ausgleichs in die vertikale Steueraufteilung zwischen Bund und Ländern (Finanzkraftausgleich) fällt dieser nun primär in die Verantwortung des Bundes. Im Ergebnis haben die Länder ihre Verantwortung zugunsten einer besseren Finanzausstattung an den Bund teilweise abgetreten. | |||

== | == Grundlagen der Finanzverfassung und des Finanzausgleichs == | ||

Die Finanzverfassung reflektiert in ihrer Grundstruktur die föderale Aufgabenteilung des Grundgesetzes. Sie ordnet die verschiedenen staatlichen Aufgaben, die Gesetzgebung, hier die Steuergesetzgebung, und die Steuerertragshoheit den verschiedenen Ebenen zu. Ziel des Finanzausgleichs ist dabei, alle staatlichen Ebenen mit den Mitteln auszustatten, die es ihnen ermöglichen, die ihnen obliegenden Aufgaben angemessen zu erfüllen. Dieses Ziel ist eine Idealvorstellung, der sich die staatliche Praxis aufgrund der Dynamiken des Bundesstaates nur annähern kann. Da die Finanzmasse stets begrenzt ist, sind die Auseinandersetzung um deren Verteilung immer konfliktträchtig und schwierig. | |||

Im Unterschied zu den meisten Föderalstaaten werden im deutschen Bundesstaat seit 1867/71 die staatlichen Aufgaben nicht nach Politikfeldern, sondern nach Funktionen den verschiedenen Ebenen zugeordnet. Nach dem Grundgesetz definiert der Bund die öffentliche Aufgabenwahrnehmung aufgrund seiner Gesetzgebungskompetenzen (Art. 72 ff. GG) sehr weitgehend. Den Ländern obliegt mit wenigen Ausnahmen der Vollzug der Bundesgesetze (Art. 83 ff. GG). Die Finanzverfassung ist aus verfassungsrechtlicher Sicht eine "Folgeverfassung", die dieser Form der bundesstaatlichen Aufgabenverteilung Rechnung trägt. | |||

== Finanzielle Größenordnungen == | |||

Eine quantifizierende Betrachtung des bundesstaatlichen Finanzausgleichs muss unterscheiden zwischen der Situation vor und nach der deutschen Einheit. | |||

Bis 1989 hatten die horizontalen und vertikalen Transfers gemessen am gesamten Steueraufkommen ein eher bescheidenes Volumen. Der heftig umstrittene Länderfinanzausgleich hatte 1989 – dem letzten vollständigen Haushaltsjahr vor der deutschen Einheit – ein Volumen von umgerechnet 1,8 Mrd. € (1,6 % des Steueraufkommens aller westdeutschen Länder und ihrer Gemeinden). Im Jahr 2008 dagegen betrug das Ausgleichsvolumen (ohne Umsatzsteuerausgleich) 8,3 Mrd. € (4,2 % des Steueraufkommens der Länder und Gemeinden). Davon kamen 6,7 Mrd. €, etwa 80 %, den ostdeutschen Ländern und Berlin zugute. Auch die Bundesergänzungszuweisungen sind infolge der deutschen Einheit geradezu "explodiert". Von den im Jahr 2008 gezahlten 14,7 Mrd. € flossen 13,8 Mrd. in die ostdeutschen Länder und nach Berlin. | |||

Bereits vor 1990 öffnete sich trotz einer Intensivierung der Ausgleichsquoten bis nahe an das Nivellierungsverbot die Schere zwischen finanzstarken und finanzschwachen Ländern weiter. Finanzschwache Länder mussten sich überproportional verschulden, um die von ihnen verfassungsrechtlich und politisch geforderten Leistungen zu erbringen. Gleichzeitig beklagten die struktur- und finanzstarken Zahlerländer eine Überlastung durch ihre Abgaben im Finanzausgleich. | |||

Im | Ein grundlegendes politisches Problem des Finanzausgleichs war die zunehmende Konzentration der Lasten auf immer weniger Länder. Im Jahr 1970, als die Finanzreform von 1969 in Kraft trat, teilten sich vier Länder – Baden-Württemberg, Hamburg, Hessen und Nordrhein-Westfalen – die Einzahlungen relativ gleichmäßig (je Land zwischen umgerechnet 148 und 162 Mio. €, insgesamt 621 Mio. €). Zum Ende der alten Bundesrepublik waren es im Wesentlichen nur noch zwei Zahler, Baden-Württemberg und Hessen, die eine verdreifachte Ausgleichssumme (1990: umgerechnet 2 Mrd. €) zu tragen hatten. | ||

Mit der Einbeziehung der ostdeutschen Länder ab 1995 wurden die Dinge nicht einfacher. Das Volumen des Länderfinanzausgleichs lag größenordnungsmäßig zwischen 5,7 Mrd. € (1995) und knapp 8,3 Mrd. € (2008). 1995 teilten sich faktisch vier Länder die Finanzausgleichslast: Nordrhein-Westfalen, Bayern, Baden-Württemberg und Hessen mit Summen zwischen 1,1 Mrd. € (Hessen) und knapp 1,8 Mrd. € (Nordrhein-Westfalen). Bis zum Jahr 2008 veränderten sich die Belastungen dahingehend, dass Nordrhein-Westfalens Beiträge sich deutlich verringerten und 2008 ausfielen: Nordrhein-Westfalen wurde Empfängerland. Die Lasten konzentrierten sich jetzt bei den drei süddeutschen Ländern Bayern (2006 bis 2008: zwischen 2,1 bis 2,9 Mrd. €), Baden-Württemberg (2 bis 2,5 Mrd. €) und Hessen (2,4 bis 2,9 Mrd. € pro Jahr). Hamburg trug mit Summen zwischen 368 und 623 Mio. € jährlich zum Ausgleich bei. | |||

Ab dem Jahr 2020 wurde der horizontale Finanzausgleich durch den vertikalen Finanzkraftausgleich abgelöst. Die Methodik des Ausgleichs war verändert worden, die finanzstarken Länder leisteten keine Beiträge mehr aus dem "Eigenen", aus Mitteln, die bereits im Landeshaushalt als Einnahmen verbucht waren, stattdessen wurden die Anteile der Länder am Umsatzsteueraufkommen durch Zu- und Abschläge modifiziert. Die Probleme blieben jedoch die Gleichen. Aus der Sicht der finanzstarken Länder sind ihre Abschläge zu hoch. Im Jahr 2022 mussten Bayern einen Abschlag in Höhe von 9.865 Mio. €/ 740 € je Einwohner), Baden-Württemberg (4.473 Mio. €/ 398 € je Einwohner), Hessen (3.350 Mio. €/ 510 € je Einwohner), Rheinland-Pfalz (107 Mio. €/ 26 € je Einwohner) und Hamburg (814 Mio. €/ 434€ je Einwohner) hinnehmen. | |||

<div align="center"><gallery mode="nolines" widths=" | <div align="center"><gallery mode="nolines" widths="700px" heights="500px" perrow="2"> | ||

Datei:Ausgleichsbeitraege Ausgleichszuweisungen Laenderfinanzausgleich 1951-1994.jpg|Ausgleichsbeiträge (-) und Ausgleichszuweisungen der einzelnen Länder im Länderfinanzausgleich (in | Datei:Ausgleichsbeitraege Ausgleichszuweisungen Laenderfinanzausgleich 1951-1994.jpg|Ausgleichsbeiträge (-) und Ausgleichszuweisungen der einzelnen Länder im Länderfinanzausgleich (in Tausend Euro), 1951-1994. (Quelle: Bundesfinanzministerium) | ||

</gallery></div> | </gallery></div> | ||

== Kritik am Länderfinanzausgleich == | == Kritik am Länderfinanzausgleich == | ||

Demografische Veränderungen und die Steuerzerlegung wurden als Probleme bisher kaum beachtet. | |||

Seit der deutschen Einheit haben sich die innerstaatlichen Wanderungsbewegungen deutlich verstärkt. Insbesondere die ostdeutschen Länder verloren bis zu einem Drittel ihrer Einwohner. Gewinner waren vor allem die süddeutschen Länder. In den Abwanderungsländern lassen sich die Kosten pro Einwohner nicht unmittelbar mit der Abwanderung reduzieren, umgekehrt steigen sie nicht unmittelbar im Zuwanderungsland. Bei den Ausgaben wirken sich die Wanderungsbewegungen erst mit erheblicher zeitlicher Verzögerung aus (Kostenremanenz), hingegen verändern sich Einnahmen im Finanzausgleich sofort. Auch die Pro-Kopf-Verschuldung und die damit zusammenhängenden auf den Einwohner entfallenden Zinslasten würden von Wanderungsbewegungen beeinflusst. Bei einem Einwohnerverlust von einem Drittel steigt die Pro-Kopf-Verschuldung der verbleibenden Einwohner ohne Neuverschuldung um 50 %. Im Ergebnis sind die schrumpfenden Länder erheblich benachteiligt, die Zuwanderungsländer haben deutliche Vorteile. Einige Länder haben in ihrem kommunalen Finanzausgleich dieses Problem entschärft, indem der Ausgleich nicht mehr auf Grundlage der aktuellen Einwohnerzahlen berechnet wird, sondern auf Grundlage eines gleitenden Durchschnitts mehrerer Jahre. Dadurch werden die finanziellen Auswirkungen von Wanderungen verzögert. | |||

Die | Die Steuerzerlegung weist die Lohnsteuer unabhängig vom Ort des Aufkommens dem Wohnsitzland des Steuerpflichtigen zu. Soweit es um zentrale Lohnabrechnung geht (die Lohnabrechnung und Lohnsteuerabführung für überregional tätige Unternehmen, Behörden oder Anstalten findet in der Regel am Ort der Lohnbuchhaltung statt), ist die Lohnsteuerzerlegung unproblematisch. Anders ist es bei Pendlern. Sie erbringen ihre Arbeitsleistung in einem Land, wohnen aber in einem Land, in das ihre Lohnsteuer überwiesen wird. Bei den Stadtstaaten ist dies ein gravierenden Problem, weil die Lohnsteuerzahler in der Regel auch öffentliche Leistungen (ÖPNV, Kultur- und Sporteinrichtungen) des Landes, in dem sie arbeiten, nutzen. | ||

Die Zerlegung der Körperschaftsteuer (und Gewerbesteuer) bei Unternehmen mit Standorten in verschiedenen Ländern erfolgt im Grundsatz nach der Lohnsumme an den verschiedenen Standorten. Die Regelung bevorteilt die Standorte der Unternehmenszentralen, in denen üblicherweise höhere Löhne gezahlt werden, und benachteiligt die Länder mit den "verlängerten Werkbänken", vor allem die ostdeutschen Länder. Würde man einem Vorschlag der Finanzwissenschaftler der Universität Leipzig folgen und die Steuerzerlegung nicht nach den Lohnsummen vornehmen, sondern nach der tatsächlichen Wertschöpfung vor Ort oder dem örtlichen Beitrag zu den Unternehmensgewinnen, würden die Finanzkraftunterschiede zwischen den Ländern deutlich reduziert und die politischen Auseinandersetzungen würden merklich entschärft. | |||

Der Vergleich von Bayern und Bremen illustriert den Effekt dieser Zerlegung: Das Bruttosozialprodukt Bayerns je Einwohner betrug 2021 117,1 % des Bundesdurchschnitts, das Bremens 118,0 %. Das Steueraufkommen aber lag in Bayern je Einwohner bei 129,0 % des Bundesdurchschnitts, das Bremens lediglich bei 88,0 %. Das Steueraufkommen Bayerns überzeichnet dessen Wirtschaftskraft deutlich während die Bremens massiv unterzeichnet wird. | |||

Das | |||

== Bayern im Länderfinanzausgleich == | == Bayern im Länderfinanzausgleich == | ||

Bayern war lange das einzige Land, das sich von einem Empfängerland zu einem Zahlerland entwickelte. 2021 folgte Rheinland-Pfalz. In den 1950er, 60er und 70er Jahren empfing Bayern konstant Ausgleichsleistungen, war aber deutlich das "reichste" der "armen" Länder. 1987 fiel Bayern in die neutrale Zone nahe am Durchschnitt: Es erhielt weder Zahlungen noch musste es selbst Leistungen für andere erbringen. Seit 1990 ist Bayern dann regelmäßiges Zahlerland, anfangs mit vergleichsweise kleinen Beträgen. Mit der Einbeziehung der ostdeutschen Länder 1995 stieg die Belastung schlagartig auf Größenordnungen von 1,3 Mrd. € (1995) bis 2,3 Mrd. € (2004) und 2,9 Mrd. € (2008). Mit dem faktischen Ausfall Nordrhein-Westfalens als wichtiges Geberland 2003 wurde Bayern mit Baden-Württemberg und Hessen einer der Hauptzahler. | |||

Bayern | |||

{| class="wikitable" style="text-align:right" | {| class="wikitable" style="text-align:right" | ||

| Zeile 515: | Zeile 466: | ||

| 10,36 % | | 10,36 % | ||

|- | |- | ||

! 2018 | !2018 | ||

| -6.671, | | -6.671,9 | ||

| | |60.091,5 | ||

| 10 | |11,10% | ||

|} | |} | ||

''Angaben in Mio. € (Die Nettobeiträge Bayerns an den Länderfinanzausgleich sind als negative Summe dargestellt | ''Angaben in Mio. € (Die Nettobeiträge Bayerns an den Länderfinanzausgleich sind als negative Summe dargestellt. Aufgrund einer Neuregelung im bundeseinheitlichen Gruppierungsplan sind die formalen Haushaltsvolumina Bayerns erst ab 1970 aufgeführt).'' | ||

''Quelle: Bundesministerium der Finanzen | ''Quelle: Bundesministerium der Finanzen; Bayerisches Staatsministerium der Finanzen. * Bereinigung auf der Basis der Veranschlagung 1987. ** Bereinigung auf der Basis der Veranschlagung 1991.'' | ||

== Literatur == | == Literatur == | ||

| Zeile 556: | Zeile 507: | ||

== Weiterführende Recherche == | == Weiterführende Recherche == | ||

* [ | * [https://www.gateway-bayern.de/opensearch?rfr_id=BSB&res_id=B3KAT&rft_id=info:gnd/(DE-588)4114346-2 Schlagwortsuche im Online-Katalog des Bibliotheksverbundes Bayern] | ||

* [https://bavarikon.de/search?terms=%22B%C3%B6rse%2C+M%C3%BCnchen%22+&sort=&rows=10 Stichwortsuche in bavarikon] | * [https://bavarikon.de/search?terms=%22B%C3%B6rse%2C+M%C3%BCnchen%22+&sort=&rows=10 Stichwortsuche in bavarikon] | ||

| Zeile 569: | Zeile 521: | ||

== Empfohlene Zitierweise == | == Empfohlene Zitierweise == | ||

Wolfgang Renzsch, Länderfinanzausgleich, publiziert am 02.05.2011; in: Historisches Lexikon Bayerns, URL: <http://www.historisches-lexikon-bayerns.de/Lexikon/Länderfinanzausgleich> ({{CURRENTDAY}}.{{CURRENTMONTH}}.{{CURRENTYEAR}}) | Wolfgang Renzsch, Länderfinanzausgleich, publiziert am 02.05.2011 (Aktualisierte Version 23.07.2025); in: Historisches Lexikon Bayerns, URL: <http://www.historisches-lexikon-bayerns.de/Lexikon/Länderfinanzausgleich> ({{CURRENTDAY}}.{{CURRENTMONTH}}.{{CURRENTYEAR}}) | ||

[[Kategorie: | [[Kategorie:Bayerische Geschichte| ]] [[Kategorie:Ende 18. bis frühes 20. Jh.]][[Kategorie:1918 bis 1933]][[Kategorie:1933 bis 1945]][[Kategorie:1945 bis Gegenwart]][[Kategorie:Steuer- und Finanzwesen]] [[Kategorie:Außenbeziehungen]][[Kategorie:Politik]] | ||

{{#set: | {{#set: | ||

Aktuelle Version vom 6. Oktober 2025, 14:46 Uhr

Die Aufteilung der öffentlichen Lasten und Einnahmen auf die Länder und den Bund bzw. das Reich ist seit der Gründung des Deutschen Reichs schwierig. Die Reichsverfassung von 1871 übertrug die Steuergesetzgebungskompetenz im Wesentlichen auf die Gliedstaaten, das Reich war "Kostgänger" der Einzelstaaten. Die Weimarer Reichsverfassung von 1919 übertrug die Finanzzuständigkeiten auf das Reich, wodurch die Länder "Kostgänger" des Reichs wurden. Nach dem Ende der nationalsozialistischen Diktatur wurde die Gestaltung der finanziellen Beziehungen im Bundesstaat nicht leichter. Das Grundgesetz von 1949 suchte ein Kostgängerwesen zu vermeiden und ein Gleichgewicht zwischen Bund und Ländern zu schaffen. Die Finanzverfassung des Grundgesetzes (Art. 104a GG) regelt neben der Steuergesetzgebungszuständigkeit auch die Verteilung der Lasten und Einnahmen zwischen den Ebenen. Gleichzeitig trug der von 1949 bis 2019 geltende "Länderfinanzausgleich" in Form eines horizontalen Ausgleichs unter den Ländern zu einer möglichst aufgabenangemessenen Finanzverteilung unter den Ländern und damit wesentlich zur Einheitlichkeit der Lebensverhältnisse im Bundesgebiet bei. Ihm folgte 2020 ein "Finanzkraftausgleich", der nicht mehr unter den Ländern stattfindet, sondern im Rahmen der vertikalen Aufteilung der Umsatzsteuer zwischen Bund und Ländern vollzogen wird. Bayern war bis 1986 Empfänger von Mitteln aus dem Länderfinanzausgleich und wurde nach zwei Jahren mit einer neutralen Bilanz 1989 zum Geberland.

Finanzausgleich im Bismarckreich

Die Frage der Gestaltung bundesstaatlicher Finanzbeziehungen stellt sich in Deutschland seit der Gründung des Norddeutschen Bundes 1867 respektive des Deutschen Reiches 1871. Die Verfassung des Norddeutschen Bundes und die nahezu wortgleiche Reichsverfassung von 1871 wiesen dem Reich die Gesetzgebung und die Erträge der Zölle sowie der gemeinsamen Verbrauchsteuern (Tabak-, Branntwein-, Rüben-/Zuckersteuer) zu. Für die übrigen Steuern waren die Gliedstaaten zuständig. Da damit das Reich seine Ausgaben mit den ihm zugewiesenen Abgaben nicht decken konnte, leisteten die Gliedstaaten Matrikularbeiträge (Pro-Kopf-Zahlungen) an das Reich, die jährlich neu bewilligt werden mussten. Sofern die originären Reichseinnahmen eine bestimmte Summe überstiegen, wurden die überschüssigen Beträge mit den Matrikularbeiträgen der Gliedstaaten verrechnet. Das Reich war damit "Kostgänger" der Gliedstaaten und verschuldete sich in einem erheblichen Maß. Mit der Einführung einer Reichserbschaft- und Schenkungsteuer, an deren Aufkommen die Gliedstaaten mit einem Drittel beteiligt waren, entstand ein Steuerverbund zwischen Reich und Gliedstaaten. Ein Finanzausgleich unter den Gliedstaaten des Reiches gab es nicht.

Finanzausgleich in der Weimarer Republik

Mit der Gründung der Weimarer Republik stand die Finanzpolitik, insbesondere wegen der Kriegsfolgelasten und des Versailler Vertrages, vor völlig neuen Problemen. Mit der Weimarer Reichsverfassung war aus dem Fürstenbund von 1871 ein unitarischer Bundesstaat geworden, in dem der Bund gegenüber den Ländern dominierte. Durch die Erzberger'sche Finanzreform von 1919/20 wurde das Finanzwesen weitgehend beim Reich konzentriert. Nach Art. 8 der Weimarer Reichsverfassung erhielt das Reich die Gesetzgebungskompetenz über alle Abgaben und sonstigen Einnahmen, die es ganz oder teilweise in Anspruch nahm. Gleiches galt für die Ertragshoheit über alle Steuern. Die regionalen Finanzverwaltungen wurden in einer Reichsfinanzverwaltung zusammengefasst. Die Länder waren damit vom Zentrum der Finanzverfassung an deren Peripherie gerückt worden. Sie wurden "Kostgänger" des Reiches.

Abgesehen von den Realsteuern und einigen örtlichen Aufwandsteuern hatten Länder und Gemeinden ihre Steuerquellen verloren. Mit dem Landessteuergesetz vom 30. März 1920 erhielten die Länder als Ersatz prozentuale Zuweisungen aus dem Aufkommen der Einkommen- und Körperschaftsteuer, der Umsatzsteuer, Erbschaftsteuer und Grunderwerbsteuer, die nach dem Prinzip des örtlichen Aufkommens auf die Länder verteilt wurden. Der Länderanteil an der Umsatzsteuer wurde nach Einwohnern, der Landesanteil an der Rennwettsteuer zur Hälfte nach dem Aufkommen, zur anderen Hälfte nach Einwohnern, die KfZ-Steuer zur Hälfte nach dem Gebietsumfang des Landes und zur anderen Hälfte nach Einwohnern verteilt. Verbleibende Finanzkraftunterschiede zwischen den Ländern wurden durch eine Ergänzungsgarantie des Reiches reduziert, die sicherstellte, dass kein Land weniger als 80 % des durchschnittlichen Landessteueraufkommens erhielt. Ein Länderfinanzausgleich erübrigte sich in diesem Verteilungssystem.

Finanzausgleich 1933 bis 1945

Mit dem Gesetz über den Neuaufbau des Reiches vom 30. Januar 1934 wurde die bundesstaatliche Ordnung des Reiches beseitigt. Die Länder verloren ihre Hoheitsrechte und wurden dem Reich unterstellt. Die Auflösung des Reichsrates beendete deren Einfluss auf die Gestaltung der Finanzpolitik auch formal. Der bisherige Finanzausgleich wurde infolgedessen durch ein rein technisches Finanzzuweisungssystem ersetzt.

Finanzausgleich nach 1945

Nach dem Ende des Zweiten Weltkriegs entstanden die Länder neu. Die Frage eines Finanzausgleichs stellte sich institutionell erst mit der Schaffung der Bizone 1947, respektive materiell mit der Währungsreform vom 20. Juni 1948. Tatsächlich kam in den Westzonen vor der Verabschiedung des Grundgesetzes (GG) kein Finanzausgleich zustande. Erst mit dessen Inkrafttreten und der Gründung der Bundesrepublik am 23. Mai 1949 wurde durch Gesetzgebung noch des bizonalen Wirtschaftsrates eine vorläufige Regelung der Kriegsfolgelasten unter den Ländern im Rechnungsjahr 1949 möglich. Der Länderfinanzausgleich, den die Länder unter sich ohne den noch nicht handlungsfähigen Bund organisieren mussten, war ein (Not-)Befehl, der aus den besonderen Umständen der unmittelbaren Nachkriegszeit entstand.

Die erste Regelung in der Bizone

Die Finanzlage der Länder, denen zunächst alle Steuern und Zölle zuflossen, war aufgrund des Fehlens einer Zentralinstanz extrem heterogen. Die Spanne der Finanzkraft je Einwohner (Steuern und Zölle) reichte 1947 von 223 RM (Schleswig-Holstein) bis 1.078 RM (Hamburg). Weil dieser Zustand im Hinblick auf die unterschiedlichen Belastungen der Länder (insbesondere durch die Aufnahme von Flüchtlingen) kaum akzeptabel war, bemühte man sich unter den Ländern der Bizone 1948 um einen Ausgleich, scheiterte aber und verständigte sich lediglich auf eine Kredithilfe für das besonders hoch mit Flüchtlingen aus den Ostgebieten belastete Schleswig-Holstein. Mit der Währungsreform vom 20. Juni 1948 gewann das Geld nicht nur für Bürger, sondern auch für den Staat wieder an Wert. Damit intensivierten sich auch die Auseinandersetzungen um einen Finanzausgleich unter den Ländern. Die Alliierten drängten ihrerseits auf eine gesetzliche Regelung, verdeutlichten aber auch, dass die Genehmigung eines Finanzausgleichsgesetzes erst nach der Gründung eines westdeutschen Staates möglich sein werde. Nach langwierigen und schwierigen Verhandlungen zwischen Wirtschaftsrat und Länderrat sowie mit den Alliierten verständigt man sich auf ein Gesetz zur vorläufigen Regelung der Kriegsfolgelasten im Rechnungsjahr 1949 mit einem Ausgleichsstock von 500 Millionen DM. Das Gesetz wurde am 6. August 1949 – nach Inkrafttreten des Grundgesetzes, aber vor dem ersten Zusammentritt des Bundestages – als Gesetz des bizonalen Wirtschaftsrates in Kraft gesetzt.

Verhandlungen über das Grundgesetz

Die Gestaltung der bundesstaatlichen Finanzbeziehungen im Parlamentarischen Rat erwies sich als außerordentlich schwierig. Die Beratungen endeten mit einer provisorischen Lösung, die u.a. darin ihren Ausdruck fand, dass der Parlamentarische Rat dem Bundesgesetzgeber mit Zustimmung des Bundesrates (d.h. mit einfacher, nicht verfassungsändernder Mehrheit) aufgab, bis Ende 1952 "die endgültige Verteilung der der konkurrierenden Gesetzgebung unterliegenden Steuern auf Bund und Länder" zu regeln (Art. 107 GG in der Fassung vom 23. Mai 1949).

Grundsatz der Beratungen des Parlamentarischen Rates war ein "Kostgängerwesen" zu vermeiden: Bund und Länder sollten gleichberechtigt und finanziell voneinander unabhängig sein. In Hinblick auf ein einheitliches Wirtschaftsgebiet bestand Einigkeit über bundesgesetzlich einheitlich normierte Steuern. Die Erträge der Verbrauch- und Verkehrsteuern sollten dem Bund, die der direkten Steuern den Ländern zufließen. Für die ertragreichen Steuern auf das Einkommen und die Umsatzsteuer sollte ein flexibler Steuerverbund geschaffen werden, der eine Steueraufteilung nach Bedarfsgesichtspunkten (d.h. nach Einwohnern) erlaubte. Die Steuern sollten in Anlehnung an das Weimarer Modell durch den Bund verwaltet werden.

Diesem Modell widersprachen die Alliierten, die den weiten Zuständigkeiten des Bundes nicht zustimmten. Sie verlangten ein Steuer- und Finanzsystem, das sich eher am US-amerikanischen Föderalismusmodell orientierte: ein steuerliches Trennsystem, Steuergesetzgebung bei der Körperschaft, der die Erträge zuflossen, und eine Finanzverwaltung durch die Länder. Auch lehnte man einen bundesgesetzlich geregelten horizontalen Finanzausgleich unter den Ländern ab, weil der Bund damit in die Länderhaushalte eingreifen hätte können; stattdessen wurde ein vertikaler Ausgleich favorisiert, der Zahlungen des Bundes an die schwachen Länder vorsah. In Verhandlungen verständigte man sich auf einen Kompromiss, der folgende Elemente umfasste:

- eine zwischen Bund und Ländern geteilte Finanzverwaltung,

- ein steuerliches Trennsystem verbunden mit einem Inanspruchnahmerecht des Bundes von Teilen der Einkommen- und Körperschaftsteuer,

- ausschließliche Bundesgesetzgebung für den dem Bund zufließenden Steuern und

- konkurrierende Bundesgesetzgebung für die anderen Steuern.

Für den Ausgleich der unterschiedlichen Finanzkraft der Länder eröffnete der Parlamentarische Rat zwei Wege, einen vertikalen durch Bundeszuschüsse und einen horizontalen durch Zahlungen der Länder untereinander (Länderfinanzausgleich):

- Art. 106 Abs. 3 GG (1949) erlaubte dem Bund, den Ländern Zuschüsse "zur Deckung von Ausgaben auf dem Gebiete des Schulwesens, des Gesundheitswesens und des Wohlfahrtswesens, zu gewähren",

- Art. 106 Abs. 4 GG (1949) eröffnete dem Bund die Möglichkeit, "[u]m die Leistungsfähigkeit auch der steuerschwachen Länder zu sichern … kann der Bund Zuschüsse gewähren und die Mittel hierfür bestimmten den Ländern zufließenden Steuern entnehmen."

Art. 106 Abs. 3 GG orientierte sich am amerikanischen Modell der "grants-in-aid", Zuschüsse des Bundes für bestimmte Aufgaben der Gliedstaaten. Art. 106 Abs. 4 GG hingegen meinte das von den Ländern favorisierte Modell von Ausgleichszahlungen der Länder untereinander, die aber durch Bundesgesetz geregelt werden sollten. Die Länder legten großen Wert darauf, dass die Regelungen des Länderfinanzausgleichs ihre Angelegenheit seien, die ohne politische Mitwirkung des Bundes zu entscheiden wären. Die Rolle des Bundes sollte sich auf die eines "Staatsnotars" beschränken, der die Vereinbarungen der Länder in ein Bundesgesetz gießen sollte. Dieses erschien den Ländern notwendig, weil die andere Lösung - ein Staatsvertrag unter den Ländern - Einstimmigkeit erfordert und damit jedem Land eine Vetomöglichkeit eingeräumt hätte. Bei einem mit einfacher Mehrheit zu verabschiedenden Bundesgesetz bestand dieses Risiko nicht.

Die Umsetzung orientierte sich dann an den Vorstellungen der Länder: Die Gesetzgebungskompetenzen des Bundes waren aufgrund des Fortgeltens früheren Rechtes, soweit es nicht dem Grundgesetz widersprach (Art. 123, 124 und 125 GG), weitestgehend ausgeschöpft, so dass nahezu alle Landessteuern einheitlich geregelt waren; ab dem zweiten Rechnungsjahr der Bundesrepublik nahm der Bund Teile der Einkommen- und Körperschaftsteuer in Anspruch und schuf damit faktisch den "kleinen" Steuerverbund; die Finanzverwaltung wurde geteilt, so dass jede Ebene ihre Steuer selbst verwaltete und schließlich wurde der Finanzausgleich unter den Ländern als Länderfinanzausgleich organisiert.

Finanzreform 1955

Der Verfassungsbefehl des Art. 107 GG (1949), die "endgültige" Steuerverteilung zwischen Bund und Ländern bis zum 31. Dezember 1952 zu regeln, wurde zwei Mal, bis zum 31. Dezember 1955, verlängert. Innerhalb dieser Frist wurde dann die erste Finanzreform verabschiedet. Der Entscheidungsprozess war schwierig und wurde nach zweimaligem Scheitern erst in einem dritten Vermittlungsverfahren beendet. Allerdings erreichte man kaum mehr eine Verstetigung der bestehenden Praxis: Anstelle der Inanspruchnahme von Landessteuern durch den Bund trat nun auch ein auf Dauer angelegter "kleiner" Steuerverbund, und der Länderfinanzausgleich, der bisher nur für ein oder zwei Jahre geregelt worden war, wurde ebenfalls ohne Befristung und deutlich intensiviert fortgeschrieben. Insgesamt wurde die Lösung nicht als befriedigend empfunden, u.a. weil der Bund in einer verfassungsrechtlichen Grauzone trotz fehlender Kompetenzen zunehmend Länderaufgaben wie die schwere Ausrüstung der Landespolizeien, Förderung der Landwirtschaft ("Grüner Plan"), Sport (Bundesjugendspiele), Wohnungsbau und Weiteres (teil-)finanzierte. Die Länder kritisierten diese Form der finanziellen Einmischung des Bundes in die Landespolitik als "Goldenen Zügel" und "Finanzieren im fremden Haushalt". Gleichwohl hat kein Land jemals diese Bundesmittel abgelehnt.

Finanzreform 1969

Die Finanzverfassungsreform des Jahres 1969 schuf die im Wesentlichen bis 2019 geltende Finanzverfassung. In ihren Strukturen weist sie deutliche Übereinstimmungen mit den Vorstellungen des Parlamentarischen Rates auf: Mit dieser Reform wurde der große Steuerverbund aus Einkommen- und Körperschaftsteuer sowie der Umsatzsteuer geschaffen. Der Länderanteil der Umsatzsteuer wird – wie 1948/49 konzipiert – nach "Bedarf", konkret: nach Einwohnern als zentralem Maßstab des Bedarfs verteilt. Dem weiter intensivierten Länderfinanzausgleich wurden ein Umsatzsteuervorabausgleich für besonders schwache Länder vorgeschaltet und Bundesergänzungszuweisungen (die allerdings auch bereits vor der Reform von 1969 möglich gewesen wären) nachgeschaltet. Zugleich wurde der gesamte Bereich der Mischfinanzierungen, der verfassungsrechtlich umstritten war, mit der Einführung der Gemeinschaftsaufgaben (Art. 91a und 91b GG), der Regelung über Geldleistungsgesetze (Art. 104a Abs. 3 GG) und Investitionshilfen (Art. 104a Abs. 4 GG) des Bundes auf eine neue verfassungsrechtliche Grundlage gestellt. Außerdem wurden Planungselemente in das Grundgesetz eingeführt. Die mittelfristige Finanzplanung und das Haushaltsgrundsätzegesetz zählen mit zu den Leistungen der Reform.

Auch wenn man – je nach Sichtweise – das eine oder andere Detail der Finanzreform von 1969 bemängeln mag, ist sie eine herausragende gesetzgeberische Leistung gewesen. Ihre größte Bewährungsprobe hat sie bei der Einbeziehung der ostdeutschen Länder zum 1. Januar 1995 bestanden.

Probleme der Deutschen Einheit

Angesichts der Finanzschwäche der ostdeutschen "neuen" Länder und des hohen Bedarfs sowohl an Sozialleistungen wie auch Investitionen erschien die finanzielle Bewältigung der deutschen Einheit eine besondere Herausforderung. Im Einigungsvertrag entschied man sich zuerst für eine Übergangslösung für den Zeitraum vom 3. Oktober 1990 bis 31. Dezember 1994 außerhalb der Finanzverfassung des Grundgesetzes. Eine sofortige Einbeziehung in die Finanzverfassung hielt man für nicht vertretbar, stattdessen wurde der "Fonds Deutsche Einheit" aufgelegt, der etwa zu zwei Dritteln vom Bund, zu einem Drittel von den westdeutschen Ländern aufgebracht wurde. Die Transfers mussten während der Laufzeit mehrfach nachgebessert werden.

Die Einbeziehung der ostdeutschen Länder in das bundesstaatliche Finanzausgleichssystem erfolgte zum 1. Januar 1995 ohne Änderung des Grundgesetzes. Der Lösungsvorschlag, initiiert von Bayern, unterstützt von Nordrhein-Westfalen und Hessen, sah wegen der veränderten Deckungsquoten von Bund und Ländern nach Art. 106 Abs. 3 GG die Übertragung von sieben Umsatzsteuerprozentpunkten vom Bund auf die Länder vor. Über das Umsatzsteuer-Vorab flossen diese Mittel fast vollständig in die ostdeutschen Länder und machten sie damit "finanzausgleichsfähig". Auf den folgenden Länderfinanzausgleich aufbauend gewährte der Bund den ostdeutschen Ländern weitere 20 Milliarden DM an Sonder-Bundesergänzungszuweisungen und Investitionshilfen.

Die Neuordnung des bundesstaatlichen Finanzausgleichs ab 2020

Im Rahmen der Verabschiedung des zweiten Solidarpaktes 2001 wurde die Geltungsdauer des Finanzausgleichsgesetzes auf den 31. Dezember 2019 beschränkt. Zwei Föderalismusreformkommissionen reformierten zwar das Bund-Länder-Verhältnis mit dem Ziel einer Entflechtung der Aufgaben, die notwendige Reform der föderalen Finanzbeziehungen blieb dabei jedoch ausgeklammert. Darüber verhandelten die Finanzminister der Länder und Ministerpräsidenten untereinander direkt. Politisch bestand Konsens, dass eine Lösung vor der Bundestagswahl 2017 erfolgen müsste, danach würde die Zeit zu knapp. Nach langwierigen und schwierigen Auseinandersetzungen präsentierten die Länder im Dezember 2016 einen nicht mit dem Bund abgestimmten Vorschlag, der Grundlage des am 1. und 2. Juni 2017 von Bundestag und Bundesrat verabschiedeten umfangreichen Gesetzespaketes wurde. Kernstück der Neuregelung ab 2020 wurden die Abschaffung des Umsatzsteuer-Vorabs zugunsten der besonders finanzschwachen Länder und des Länderfinanzausgleichs. Damit folgte der Bundesgesetzgeber den besonderen Wünschen Bayerns (Abschaffung des Länderfinanzausgleichs) und Nordrhein-Westfalens (Abschaffung des Umsatzsteuer-Vorabs). Beides wurde ersetzt durch eine nach Finanzkraft differenzierte Zuweisung von Umsatzsteueranteilen ("Finanzkraftausgleich") an die Länder im vertikalen Verfahren des Bund-Länder-Finanzausgleich mittels Zu- und Abschläge. Die Bundesergänzungszuweisungen wurden erweitert, sind aber im Grundsatz ähnlich geblieben. Sie werden aus Bundesmitteln gewährt zur

- Verbesserung der unterdurchschnittlichen Finanzkraft der leistungsschwächeren Länder,

- zum Ausgleich von Sonderlasten der ostdeutschen Länder wegen struktureller Arbeitslosigkeit,

- wegen überproportionaler Kosten der politischen Führung in (den elf) kleinen Ländern,

- wegen besonders geringer kommunaler Steuereinnahmen,

- wegen nur geringer Einwerbung von Forschungsmittel.

Kritik an der Neuregelung 2020

Möglich wurde diese Reform, weil der Bund etwa 10 Milliarden € aus seinem Umsatzsteueraufkommen an die Länder abtrat. Erst dadurch wurde eine Lösung möglich, bei der kein Land schlechter gestellt wurde als zuvor. Von der Reform profitierten insbesondere die besonders finanzstarken und die besonders finanzschwachen Länder. Diese – nicht erstmalige – Lösung von Verteilungskonflikten unter den Ländern zu Lasten eines Dritten, nämlich des Bundes, verstärkt die finanzielle Schieflage zwischen Bund und Ländern. Nach Angaben des Bundesfinanzministeriums betrug die Verschuldung des Bundes Ende 2022 1.428 Milliarden € (16.810 € je Einwohner), die der Länder 591 Milliarden € (6.696 € je Einwohner). Diese unterschiedliche Belastung von Bund und Ländern ist schwerlich mit Art. 106 Abs. 3 Ziff. 1 GG, wonach "Bund und Länder gleichmäßig Anspruch auf Deckung ihrer notwendigen Ausgaben" haben, zu vereinbaren.

Die letztlich entscheidenden finanziellen Ergebnisse hätten auch im hergebrachten Verfahren dargestellt werden können. Das neue System zeichnet sich zudem gegenüber den früheren kaum durch eine verbesserte Transparenz und Verständlichkeit aus. Ein Gewinn ist sicherlich, dass nicht mehr – wie beim bisherigen Länderfinanzausgleich – ein "Abgeben aus dem Eigenen" stattfindet, sondern der Ausgleich vorgenommen wird, bevor die Umsatzsteueranteile in das Eigentum der Länder übergehen.

In einem Punkt wird man das Reformergebnis eher als kontraproduktiv ansehen müssen: Die Intention der Föderalismusreformen, nämlich die Stärkung der Länder, wurde nicht erreicht. Im Gegenteil, den Länderfinanzausgleich haben die Länder ursprünglich unter sich geregelt, der Bund fungierte lediglich als "Staatsnotar", der die Einigung der Länder in ein Bundesgesetz goss. Dieses weltweit einmalige Modell lässt sich nur aus der besonderen Nachkriegssituation erklären. Die erste Länderfinanzausgleichsregelung 1949 wurde verabschiedet, bevor der Bund überhaupt handlungsfähig war. Seit der Finanzreform 1969 übernahm aber der Bund zunehmend finanzielle Verantwortung und damit auch Einfluss auf die Gestaltung. Mit der Neuregelung 2020 und der Abschaffung des Länderfinanzausgleichs und die Verlagerung des Ausgleichs in die vertikale Steueraufteilung zwischen Bund und Ländern (Finanzkraftausgleich) fällt dieser nun primär in die Verantwortung des Bundes. Im Ergebnis haben die Länder ihre Verantwortung zugunsten einer besseren Finanzausstattung an den Bund teilweise abgetreten.

Grundlagen der Finanzverfassung und des Finanzausgleichs

Die Finanzverfassung reflektiert in ihrer Grundstruktur die föderale Aufgabenteilung des Grundgesetzes. Sie ordnet die verschiedenen staatlichen Aufgaben, die Gesetzgebung, hier die Steuergesetzgebung, und die Steuerertragshoheit den verschiedenen Ebenen zu. Ziel des Finanzausgleichs ist dabei, alle staatlichen Ebenen mit den Mitteln auszustatten, die es ihnen ermöglichen, die ihnen obliegenden Aufgaben angemessen zu erfüllen. Dieses Ziel ist eine Idealvorstellung, der sich die staatliche Praxis aufgrund der Dynamiken des Bundesstaates nur annähern kann. Da die Finanzmasse stets begrenzt ist, sind die Auseinandersetzung um deren Verteilung immer konfliktträchtig und schwierig.

Im Unterschied zu den meisten Föderalstaaten werden im deutschen Bundesstaat seit 1867/71 die staatlichen Aufgaben nicht nach Politikfeldern, sondern nach Funktionen den verschiedenen Ebenen zugeordnet. Nach dem Grundgesetz definiert der Bund die öffentliche Aufgabenwahrnehmung aufgrund seiner Gesetzgebungskompetenzen (Art. 72 ff. GG) sehr weitgehend. Den Ländern obliegt mit wenigen Ausnahmen der Vollzug der Bundesgesetze (Art. 83 ff. GG). Die Finanzverfassung ist aus verfassungsrechtlicher Sicht eine "Folgeverfassung", die dieser Form der bundesstaatlichen Aufgabenverteilung Rechnung trägt.

Finanzielle Größenordnungen

Eine quantifizierende Betrachtung des bundesstaatlichen Finanzausgleichs muss unterscheiden zwischen der Situation vor und nach der deutschen Einheit.

Bis 1989 hatten die horizontalen und vertikalen Transfers gemessen am gesamten Steueraufkommen ein eher bescheidenes Volumen. Der heftig umstrittene Länderfinanzausgleich hatte 1989 – dem letzten vollständigen Haushaltsjahr vor der deutschen Einheit – ein Volumen von umgerechnet 1,8 Mrd. € (1,6 % des Steueraufkommens aller westdeutschen Länder und ihrer Gemeinden). Im Jahr 2008 dagegen betrug das Ausgleichsvolumen (ohne Umsatzsteuerausgleich) 8,3 Mrd. € (4,2 % des Steueraufkommens der Länder und Gemeinden). Davon kamen 6,7 Mrd. €, etwa 80 %, den ostdeutschen Ländern und Berlin zugute. Auch die Bundesergänzungszuweisungen sind infolge der deutschen Einheit geradezu "explodiert". Von den im Jahr 2008 gezahlten 14,7 Mrd. € flossen 13,8 Mrd. in die ostdeutschen Länder und nach Berlin.

Bereits vor 1990 öffnete sich trotz einer Intensivierung der Ausgleichsquoten bis nahe an das Nivellierungsverbot die Schere zwischen finanzstarken und finanzschwachen Ländern weiter. Finanzschwache Länder mussten sich überproportional verschulden, um die von ihnen verfassungsrechtlich und politisch geforderten Leistungen zu erbringen. Gleichzeitig beklagten die struktur- und finanzstarken Zahlerländer eine Überlastung durch ihre Abgaben im Finanzausgleich.

Ein grundlegendes politisches Problem des Finanzausgleichs war die zunehmende Konzentration der Lasten auf immer weniger Länder. Im Jahr 1970, als die Finanzreform von 1969 in Kraft trat, teilten sich vier Länder – Baden-Württemberg, Hamburg, Hessen und Nordrhein-Westfalen – die Einzahlungen relativ gleichmäßig (je Land zwischen umgerechnet 148 und 162 Mio. €, insgesamt 621 Mio. €). Zum Ende der alten Bundesrepublik waren es im Wesentlichen nur noch zwei Zahler, Baden-Württemberg und Hessen, die eine verdreifachte Ausgleichssumme (1990: umgerechnet 2 Mrd. €) zu tragen hatten.

Mit der Einbeziehung der ostdeutschen Länder ab 1995 wurden die Dinge nicht einfacher. Das Volumen des Länderfinanzausgleichs lag größenordnungsmäßig zwischen 5,7 Mrd. € (1995) und knapp 8,3 Mrd. € (2008). 1995 teilten sich faktisch vier Länder die Finanzausgleichslast: Nordrhein-Westfalen, Bayern, Baden-Württemberg und Hessen mit Summen zwischen 1,1 Mrd. € (Hessen) und knapp 1,8 Mrd. € (Nordrhein-Westfalen). Bis zum Jahr 2008 veränderten sich die Belastungen dahingehend, dass Nordrhein-Westfalens Beiträge sich deutlich verringerten und 2008 ausfielen: Nordrhein-Westfalen wurde Empfängerland. Die Lasten konzentrierten sich jetzt bei den drei süddeutschen Ländern Bayern (2006 bis 2008: zwischen 2,1 bis 2,9 Mrd. €), Baden-Württemberg (2 bis 2,5 Mrd. €) und Hessen (2,4 bis 2,9 Mrd. € pro Jahr). Hamburg trug mit Summen zwischen 368 und 623 Mio. € jährlich zum Ausgleich bei.

Ab dem Jahr 2020 wurde der horizontale Finanzausgleich durch den vertikalen Finanzkraftausgleich abgelöst. Die Methodik des Ausgleichs war verändert worden, die finanzstarken Länder leisteten keine Beiträge mehr aus dem "Eigenen", aus Mitteln, die bereits im Landeshaushalt als Einnahmen verbucht waren, stattdessen wurden die Anteile der Länder am Umsatzsteueraufkommen durch Zu- und Abschläge modifiziert. Die Probleme blieben jedoch die Gleichen. Aus der Sicht der finanzstarken Länder sind ihre Abschläge zu hoch. Im Jahr 2022 mussten Bayern einen Abschlag in Höhe von 9.865 Mio. €/ 740 € je Einwohner), Baden-Württemberg (4.473 Mio. €/ 398 € je Einwohner), Hessen (3.350 Mio. €/ 510 € je Einwohner), Rheinland-Pfalz (107 Mio. €/ 26 € je Einwohner) und Hamburg (814 Mio. €/ 434€ je Einwohner) hinnehmen.

-

Ausgleichsbeiträge (-) und Ausgleichszuweisungen der einzelnen Länder im Länderfinanzausgleich (in Tausend Euro), 1951-1994. (Quelle: Bundesfinanzministerium)

Kritik am Länderfinanzausgleich

Demografische Veränderungen und die Steuerzerlegung wurden als Probleme bisher kaum beachtet.

Seit der deutschen Einheit haben sich die innerstaatlichen Wanderungsbewegungen deutlich verstärkt. Insbesondere die ostdeutschen Länder verloren bis zu einem Drittel ihrer Einwohner. Gewinner waren vor allem die süddeutschen Länder. In den Abwanderungsländern lassen sich die Kosten pro Einwohner nicht unmittelbar mit der Abwanderung reduzieren, umgekehrt steigen sie nicht unmittelbar im Zuwanderungsland. Bei den Ausgaben wirken sich die Wanderungsbewegungen erst mit erheblicher zeitlicher Verzögerung aus (Kostenremanenz), hingegen verändern sich Einnahmen im Finanzausgleich sofort. Auch die Pro-Kopf-Verschuldung und die damit zusammenhängenden auf den Einwohner entfallenden Zinslasten würden von Wanderungsbewegungen beeinflusst. Bei einem Einwohnerverlust von einem Drittel steigt die Pro-Kopf-Verschuldung der verbleibenden Einwohner ohne Neuverschuldung um 50 %. Im Ergebnis sind die schrumpfenden Länder erheblich benachteiligt, die Zuwanderungsländer haben deutliche Vorteile. Einige Länder haben in ihrem kommunalen Finanzausgleich dieses Problem entschärft, indem der Ausgleich nicht mehr auf Grundlage der aktuellen Einwohnerzahlen berechnet wird, sondern auf Grundlage eines gleitenden Durchschnitts mehrerer Jahre. Dadurch werden die finanziellen Auswirkungen von Wanderungen verzögert.

Die Steuerzerlegung weist die Lohnsteuer unabhängig vom Ort des Aufkommens dem Wohnsitzland des Steuerpflichtigen zu. Soweit es um zentrale Lohnabrechnung geht (die Lohnabrechnung und Lohnsteuerabführung für überregional tätige Unternehmen, Behörden oder Anstalten findet in der Regel am Ort der Lohnbuchhaltung statt), ist die Lohnsteuerzerlegung unproblematisch. Anders ist es bei Pendlern. Sie erbringen ihre Arbeitsleistung in einem Land, wohnen aber in einem Land, in das ihre Lohnsteuer überwiesen wird. Bei den Stadtstaaten ist dies ein gravierenden Problem, weil die Lohnsteuerzahler in der Regel auch öffentliche Leistungen (ÖPNV, Kultur- und Sporteinrichtungen) des Landes, in dem sie arbeiten, nutzen.

Die Zerlegung der Körperschaftsteuer (und Gewerbesteuer) bei Unternehmen mit Standorten in verschiedenen Ländern erfolgt im Grundsatz nach der Lohnsumme an den verschiedenen Standorten. Die Regelung bevorteilt die Standorte der Unternehmenszentralen, in denen üblicherweise höhere Löhne gezahlt werden, und benachteiligt die Länder mit den "verlängerten Werkbänken", vor allem die ostdeutschen Länder. Würde man einem Vorschlag der Finanzwissenschaftler der Universität Leipzig folgen und die Steuerzerlegung nicht nach den Lohnsummen vornehmen, sondern nach der tatsächlichen Wertschöpfung vor Ort oder dem örtlichen Beitrag zu den Unternehmensgewinnen, würden die Finanzkraftunterschiede zwischen den Ländern deutlich reduziert und die politischen Auseinandersetzungen würden merklich entschärft.

Der Vergleich von Bayern und Bremen illustriert den Effekt dieser Zerlegung: Das Bruttosozialprodukt Bayerns je Einwohner betrug 2021 117,1 % des Bundesdurchschnitts, das Bremens 118,0 %. Das Steueraufkommen aber lag in Bayern je Einwohner bei 129,0 % des Bundesdurchschnitts, das Bremens lediglich bei 88,0 %. Das Steueraufkommen Bayerns überzeichnet dessen Wirtschaftskraft deutlich während die Bremens massiv unterzeichnet wird.

Bayern im Länderfinanzausgleich

Bayern war lange das einzige Land, das sich von einem Empfängerland zu einem Zahlerland entwickelte. 2021 folgte Rheinland-Pfalz. In den 1950er, 60er und 70er Jahren empfing Bayern konstant Ausgleichsleistungen, war aber deutlich das "reichste" der "armen" Länder. 1987 fiel Bayern in die neutrale Zone nahe am Durchschnitt: Es erhielt weder Zahlungen noch musste es selbst Leistungen für andere erbringen. Seit 1990 ist Bayern dann regelmäßiges Zahlerland, anfangs mit vergleichsweise kleinen Beträgen. Mit der Einbeziehung der ostdeutschen Länder 1995 stieg die Belastung schlagartig auf Größenordnungen von 1,3 Mrd. € (1995) bis 2,3 Mrd. € (2004) und 2,9 Mrd. € (2008). Mit dem faktischen Ausfall Nordrhein-Westfalens als wichtiges Geberland 2003 wurde Bayern mit Baden-Württemberg und Hessen einer der Hauptzahler.

| Jahr | Leistungen und Beiträge |

Formales Haushaltsvolumen |

Anteil der Beiträge bzw. Leistungen am Haushaltsvolumen |

|---|---|---|---|

| 1950 | 17,7 | - | |

| 1951 | 6,8 | - | |

| 1952 | 7,8 | - | |

| 1953 | 14,0 | - | |

| 1954 | 20,4 | - | |

| 1955 | 52,3 | - | |

| 1956 | 56,1 | - | |

| 1957 | 70,6 | - | |

| 1958 | 112,6 | - | |

| 1959 | 119,2 | - | |

| 1960 | 94,6 | - | |

| 1961 | 112,1 | - | |

| 1962 | 117,0 | - | |

| 1963 | 99,2 | - | |

| 1964 | 118,9 | - | |

| 1965 | 96,5 | - | |

| 1966 | 71,9 | - | |

| 1967 | 62,4 | - | |

| 1968 | 51,5 | - | |

| 1969 | 119,1 | - | |

| 1970 | 75,8 | 6.003,2 | 1,26 % |

| 1971 | 101,7 | 6.845,1 | 1,49 % |

| 1972 | 91,1 | 7.791,0 | 1,17 % |

| 1973 | 85,4 | 9.145,5 | 0,93 % |

| 1974 | 177,1 | 10.363,7 | 1,71 % |

| 1975 | 188,4 | 11.697,7 | 1,61 % |

| 1976 | 169,8 | 12.338,6 | 1,38 % |

| 1977 | 204,2 | 13.177,4 | 1,55 % |

| 1978 | 152,9 | 14.543,3 | 1,05 % |

| 1979 | 167,6 | 15.494,4 | 1,08 % |

| 1980 | 205,8 | 16.325,6 | 1,26 % |

| 1981 | 137,2 | 17.091,4 | 0,80 % |

| 1982 | 83,1 | 17.880,4 | 0,46 % |

| 1983 | 68,8 | 18.343,3 | 0,38 % |

| 1984 | 21,1 | 18.908,9 | 0,11 % |

| 1985 | 14,1 | 19.892,9 | 0,07 % |

| 1986 | 25,0 | 20.874,5 | 0,12 % |

| 1986* | 0,0 | 20.294,8 | - |

| 1987 | 0,0 | 21.286,2 | - |

| 1988 | 0,0 | 21.958,0 | - |

| 1989 | -33,1 | 23.183,7 | 0,14 % |

| 1990 | -18,3 | 24.405,0 | 0,07 % |

| 1990** | -2,3 | 22.908,2 | 0,01 % |

| 1991 | -2,3 | 24.549,9 | 0,01 % |

| 1992 | 27,8 | 25.826,3 | 0,11 % |

| 1993 | -6,3 | 27.278,7 | 0,02 % |

| 1994 | -342,0 | 28.018,8 | 1,22 % |

| 1995 | -1.294,4 | 30.246,3 | 4,28 % |

| 1996 | -1.463,2 | 32.089,8 | 4,56 % |

| 1997 | -1.586,0 | 31.438,3 | 5,04 % |

| 1998 | -1.486,5 | 31.719,1 | 4,69 % |

| 1999 | -1.635,3 | 32.255,5 | 5,07 % |

| 2000 | -1.884,1 | 34.500,1 | 5,46 % |

| 2001 | -2.276,8 | 34.013,3 | 6,69 % |

| 2002 | -2.047,5 | 35.383,4 | 5,79 % |

| 2003 | -1.859,2 | 35.293,3 | 5,27 % |

| 2004 | -2.315,4 | 34.035,7 | 6,80 % |

| 2005 | -2.234,2 | 34.646,7 | 6,45 % |

| 2006 | -2.093,1 | 35.141,9 | 5,96 % |

| 2007 | -2.310,8 | 35.986,8 | 6,42 % |

| 2008 | -2.923,5 | 49.026,8 | 5,96 % |

| 2009 | -3.354,0 | 41.219,1 | 8,14 % |

| 2010 | -3.511,1 | 42.346,7 | 8,29 % |

| 2011 | -3.620,7 | 42.491,1 | 8,52 % |

| 2012 | -3.796,6 | 44.289,6 | 8,29 % |

| 2013 | -4.306,8 | 49.742,1 | 8,66 % |

| 2014 | -4.855,7 | 50.474,1 | 9,62 % |

| 2015 | -5.449,3 | 51.142,5 | 10,66 % |

| 2016 | -5.915,04 | 55.819,7 | 10,43 % |

| 2017 | -5.865,769 | 58.653,5 | 10,36 % |

| 2018 | -6.671,9 | 60.091,5 | 11,10% |

Angaben in Mio. € (Die Nettobeiträge Bayerns an den Länderfinanzausgleich sind als negative Summe dargestellt. Aufgrund einer Neuregelung im bundeseinheitlichen Gruppierungsplan sind die formalen Haushaltsvolumina Bayerns erst ab 1970 aufgeführt).

Quelle: Bundesministerium der Finanzen; Bayerisches Staatsministerium der Finanzen. * Bereinigung auf der Basis der Veranschlagung 1987. ** Bereinigung auf der Basis der Veranschlagung 1991.

Literatur

- Christian Bräuer, Finanzausgleich und Finanzbeziehungen im wiedervereinten Deutschland, Wiesbaden 2005.

- Klaus Detterbeck/Wolfgang Renzsch/Stefan Schieren (Hg.), Föderalismus in Deutschland (Lehr- und Handbücher der Politikwissenschaft), München 2010.

- Karl Eckart/Helmut Jenkis (Hg.), Föderalismus in Deutschland (Schriftenreihe der Gesellschaft für Deutschlandforschung 79), Berlin 2001.

- Ulrich Häde, Finanzausgleich. Die Verteilung der Aufgaben, Ausgaben und Einnahmen im Recht der Bundesrepublik Deutschland und der Europäischen Union, Tübingen 1996.

- Jürgen W. Hidien, Handbuch Länderfinanzausgleich, Baden-Baden 1999.

- Martin Junkernheinrich/Stefan Korioth/Thomas Lenk u. a. (Hg.), Jahrbuch für öffentliche Finanzen 2009, Berlin 2009.

- Stefan Korioth, Der Finanzausgleich zwischen Bund und Ländern (Jus publicum 23), Tübingen 1997.

- Hans Pagenkopf, Der Finanzausgleich im Bundesstaat. Theorie und Praxis, Stuttgart/Berlin/Köln 1981.

- Wolfgang Renzsch, Finanzverfassung und Finanzausgleich. Die Auseinandersetzungen um ihre politische Gestaltung in der Bundesrepublik Deutschland zwischen Währungsreform und deutscher Vereinigung (1948 bis 1990) (Politik- und Gesellschaftsgeschichte 26), Bonn 1991.

- Henrik Scheller, Politische Maßstäbe für eine Reform des bundesstaatlichen Finanzausgleichs: politikwissenschaftliche Analyse der Bund-Länder-Verhandlungen 1995 bis 2001, Berlin 2005.

- Hans-Peter Ullmann, Der Deutsche Steuerstaat. Eine Geschichte der öffentlichen Finanzen vom 18. Jahrhundert bis heute (Beck'sche Reihe 1616), München 2005.

- Maiken Umbach (ed.), German federalism. Past, present, future (New perspectives in German studies), Basingstoke u. a. 2002.

- Klaus Vogel/Christian Waldhoff, Grundlagen des Finanzverfassungsrechts (Motive-Texte-Materialien 84), Heidelberg 1999.

- Andrea Wagner, Die Entwicklung des Lebensstandards in Deutschland zwischen 1920 und 1960 (Jahrbuch für Wirtschaftsgeschichte. Beiheft 12), Berlin 2008.

Weiterführende Recherche

Externe Links

Bundesstaatlicher Finanzausgleich, Finanzverfassung, Finanzausgleich, Finanzausgleich im Bundesstaat

Empfohlene Zitierweise

Wolfgang Renzsch, Länderfinanzausgleich, publiziert am 02.05.2011 (Aktualisierte Version 23.07.2025); in: Historisches Lexikon Bayerns, URL: <http://www.historisches-lexikon-bayerns.de/Lexikon/Länderfinanzausgleich> (5.02.2026)