Die Bayerische Landesbank entstand im Jahr 1972 aus einer Fusion der Bayerischen Gemeindebank Girozentrale mit der Bayerischen Landesbodenkreditanstalt. Beteiligt waren je zur Hälfte der Freistaat Bayern und die bayerischen Sparkassen. Das nunmehr größte Kreditinstitut Bayerns sollte künftig verstärkt in Wettbewerb mit anderen Großbanken treten. Dementsprechend orientierte sich das Management in Strategie, Geschäftsgebaren und Zielsetzung vorwiegend an privatwirtschaftlichen Maßstäben von Wachstum und Gewinnmaximierung und weniger am Gemeinwohl als öffentlichkeitswirksamer Legitimationsgrundlage eines im Besitz der öffentlichen Hand stehenden Bankhauses. Nachdem die Bank sich bis Mitte der 1980er Jahre mit einer Reihe von Niederlassungen in Europa und einigen Zweigestellen in Übersee internationalisiert hatte, entwickelte sie sich in den 1990er Jahren zu einem global agierenden Finanzkonzern. Gleichzeitig stieg sie in großem Ausmaß in den Derivate-Handel ein. Als 2005 die staatliche Gewährträgerhaftung durch die Europäische Union (EU) entfiel, musste sich die Bank neu organisieren und firmierte seither als "BayernLB". Kreditausfälle und mehrere Skandale um Schmiergeldzahlungen und die Mehrheitsbeteiligung an der Hypo Group Alpe Adria führten zu hohen finanziellen Verlusten und massiven Image-Schäden. Die Auswirkungen der weltweiten Finanzkrise 2008 trafen die Bank sehr hart. Erhalten bleiben konnte sie nur durch eine Stützung des Freistaats Bayern in Höhe von zehn Milliarden €. Durch Verkäufe konnte sich die BayernLB in den Folgejahren sanieren; zugleich beschränkte ein neues Landesbankgesetz ihre Tätigkeit.

Bayerische Landesbank Girozentrale

Zu Beginn der 1970er Jahre erhöhten zunehmender internationaler Wettbewerb und abnehmende Gewinnmargen im Bankensektor den Fusionsdruck am Finanzplatz München. 1971 erfolgte die Übernahme der Bayerischen Staatsbank durch die Bayerische Vereinsbank. Dies stellte zugleich die Weichen für den Zusammenschluss der staatseigenen "Bayerischen Landesbodenkreditanstalt", deren Geschäftsfeld im Wesentlichen die Förderung des Wohnungsbaus in Bayern umfasste, mit der von den bayerischen Sparkassen kontrollierten öffentlich-rechtlichen Bayerischen Gemeindebank Girozentrale. Letztere war 1914 als zentrale Verrechnungsstelle im bargeldlosen Zahlungsverkehr für die angeschlossenen Sparkassen entstanden und nach dem Zweiten Weltkrieg zunehmend im Kommunal-, Konsortial- und Außenhandelskreditgeschäft sowie über die zugehörige, 1929 gegründete, Bayerische Landesbausparkasse (LBS) in der Baufinanzierung tätig.

Durch Landesgesetz vom 27. Juni 1972 fusionierten beide Institute mit Wirkung zum 1. Juli 1972 zur Bayerischen Landesbank Girozentrale. Am Grundkapital in Höhe von 400 Mio. DM waren Sparkassen und Freistaat je zur Hälfte beteiligt. Mit einer Bilanzsumme von 31 Mrd. DM und 3.500 Beschäftigten belegte die Landesbank nun Platz eins unter den bayerischen Geldhäusern. Deutschlandweit stand sie an fünfter Position. Nach der Westdeutschen Landesbank in Düsseldorf war sie die zweitgrößte Landesbank in der Bundesrepublik.

-

Karl Theodor Jacob (1908-1980), Gründungsdirektor und Vorsitzender der Bayerischen Landesbank 1972 bis 1976. (Bayerisches Wirtschaftsarchiv, S11, 55, Geschäftsbericht 1980, 5)

-

"Mit den Sparkassen für Bayerns Zukunft". Werbeplakat der Bayerische Landesbank Girozentrale, 1972. (Bauer, BayernLB, 173)

Wachstums- und gewinnorientiertes Kerngeschäft

Mit der Fusion verbanden die Anteilseigner die Erwartung, dass die öffentlich-rechtliche Universalbank auf Basis der erreichten Größendimension und der gewachsenen Finanzkraft ihren Geschäftsumfang weiter steigerte und in einzelnen Geschäftsfeldern erfolgreich in Wettbewerb mit anderen Großbanken trat. Folgerichtig orientierte sich das Management in Strategie, Geschäftsgebaren und Zielsetzung vorwiegend an privatwirtschaftlichen Maßstäben von Wachstum und Gewinnmaximierung und weniger am Gemeinwohl als öffentlichkeitswirksamer Legitimationsgrundlage eines im Besitz der öffentlichen Hand stehenden Bankhauses.

Gemeinwohlorientierte Geschäftsfelder, die vielfältige gesellschaftliche Gruppierungen und Zielsetzungen unterstützten und nicht unmittelbar auf Profit abzielten, blieben zwar weiterhin stets auf der Agenda der Landesbank. Dazu zählte etwa die Finanzierung des öffentlichen Wohnungsbaus, die Durchführung staatlicher Förderprogramme für strukturschwache Regionen oder finanzielle Stützungsmaßnahmen für gefährdete bayerische Großunternehmen zum Erhalt von Arbeitsplätzen. Auch die Finanzierung öffentlich-rechtlicher Kunden blieb eine stete Säule. Das Kerngeschäft der Landesbank bildeten jedoch zunehmend Unternehmensfinanzierungen, das Privat-Großkundengeschäft sowie der Handel mit Wertpapieren und Finanzprodukten.

-

6 ½-prozentiger mündelsicherer Hypotheken-Pfandbrief über 10.000 DM, 1987. (Bayerisches Wirtschaftsarchiv, S39)

-

6-prozentige Inhaber-Teilschuldverschreibung über 50.000 DM, 1994. (Bayerisches Wirtschaftsarchiv, S39)

-

5-prozentige Inhaber-Teilschuldverschreibung über 10.000 DM der Tochtergesellschaft Bayerische Landesbank International S.A. Luxembourg, 1988. (Bayerisches Wirtschaftsarchiv, S39)

Internationalisierung

Bereits in den 1970er Jahren erwirtschaftete das Firmenkundengeschäft bis zu ein Viertel der Bilanzsumme. Da die Landesbank in diesem Bereich nicht in Konkurrenz zu den Sparkassen treten konnte, deren bevorzugter Kundenkreis im Inland mittelständische Unternehmen waren, konzentrierte sich ihre Aktivität hier auf Konzerne und private Großkunden. Der Trend einer fortschreitend internationalisierten und vernetzten Finanzwelt erforderte die Gründung von Zweigstellen im Ausland. Die wichtigsten Stützpunkte entstanden zwischen 1973 und 1985 in Luxemburg, London, Wien, Toronto, New York, Tokio, Paris, Mailand, Johannesburg und Grand Cayman Islands. Dazu kamen Kooperationen mit Staatsbanken des sog. Ostblocks. Die Verbindung mit der Außenhandelsbank der Deutschen Demokratischen Republik (DDR) ermöglichte 1983 den von Ministerpräsident Franz Josef Strauß (CSU, 1915–1988, Ministerpräsident 1978–1988) ausgehandelten und von der Bundesregierung verbürgten sog. Milliardenkredit, den ein Konsortium unter Führung der Landesbank der devisenklammen DDR gewährte.

Global agierender Finanzkonzern

Nach dem Fall des Eisernen Vorhangs 1989/90 expandierte die Landesbank nach Osteuropa. Sie eröffnete Repräsentanzen in Tschechien, Polen, Ungarn sowie Russland und kaufte Anteile an öffentlichen Bankinstituten in Ungarn, Tschechien, Kroatien und Österreich. Gleichzeitig wurden Vertretungen und Filialen in Asien (China, Südkorea, Malaysia, Japan und der britischen Kronkolonie Hongkong), in Afrika sowie in Mittel- und Südamerika aufgebaut. Binnen zehn Jahren entwickelte sich die Landesbank zu einem global agierenden Finanzkonzern. 1997 entfiel fast ein Drittel der Bilanzsumme von 435 Mrd. DM auf das Auslandsgeschäft, nahezu die Hälfte der Neuausreichungen gingen an Kreditkunden außerhalb Deutschlands.

Handel mit neuen Finanzprodukten

Hand in Hand mit der Globalisierung wuchs die Bedeutung des Geschäfts mit neuen Finanzprodukten. Schon ab Mitte der 1980er Jahre war der Handel mit sog. Derivaten aufgeblüht. Ursprünglich als Terminkontrakte zur Absicherung von Währungsschwankungen im internationalen Finanzgeschäft entstanden, entwickelten sich diese verbrieften und damit handelbaren Forderungen immer mehr zu einem Spekulationsobjekt im hochkomplexen Wertpapierbereich. Dank der sog. Gewährträgerhaftung, die der Landesbank als öffentlich-rechtlichem Institut das Kreditgeschäft durch günstige Refinanzierungsmöglichkeiten erleichterte, erhielt sie von den Ratingagenturen stets exzellente Triple A-Ratings und damit Zugang zu den besten Adressen des internationalen Finanzmarktes beim Handel von diversen Geld- und Kapitalmarktpapieren bzw. der Platzierung entsprechender eigener Produkte.

2001 erreichte das Volumen der zur Risikominimierung in sog. Zweckgesellschaften ausgelagerten und deshalb nicht in der Bankbilanz aufscheinenden Derivate ein Volumen von 993 Mrd. € – mehr als das Dreifache der Konzernbilanzsumme. Damit folgte das Unternehmen einem globalen Trend der Finanzbranche, dem es sich nur unter Aufgabe seines – auch von den Anteilseignern befürworteten – Anspruchs als international agierender und auf Gewinnmaximierung fixierter Player hätte entziehen können. Der Jahresüberschuss der Landesbank lag ab Mitte der 1980er Jahre stetig ansteigend im dreistelligen Millionenbereich und erbrachte für Freistaat und Sparkassen satte Dividenden. Im Geschäftsjahr 2006 erreichte das Ergebnis nach Steuern 898 Mio. €. Die Ausschüttung an die Anteilseigner (Freistaat und Sparkassen) lag in der Summe bei 122 Mio. €.

Kreditausfälle

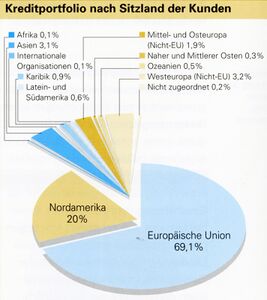

Ende der 1990er Jahre kam es auf den asiatischen Märkten infolge einer flächendeckenden Rezession, aber auch aufgrund mangelhafter Risikosteuerung bei der Landesbank zu Kreditausfällen von 1,3 Mrd. DM. Allein bei der Filiale Singapur mussten fast 800 Mio. DM abgeschrieben werden. Als Verlustbringer erwiesen sich zudem die Beteiligungen an osteuropäischen Banken, ebenso Engagements in Mittel- und Südamerika. Zwar konnten diese Rückschläge das Unternehmen nicht ernsthaft gefährden, da fast 90 % seiner Kredite in Ländern der Europäischen Union (EU) und in Nordamerika investiert waren. Doch entstand durch die anhaltende negative Presseberichterstattung über diese Misserfolge ein beachtlicher Imageschaden. Als Folge wurde die Zahl der ausländischen Stützpunkte in den Krisenzonen reduziert.

-

Kreditportfolio der Landesbank nach Ländern, 1991. (Bayerisches Wirtschaftsarchiv, S11, 55, Geschäftsbericht 1991, 22)

-

"Gefragter Partner nicht nur in Bayern" – Werbeanzeige der Bayerischen Landesbank, um 1993. (Bauer, BayernLB, 225)

2002 ging der Konzern des Münchner Medienunternehmers Leo Kirch (1926–2011) in Konkurs. Größter Gläubiger der Kirch-Gruppe war mit fast zwei Mrd. € die Landesbank. Zwar wurden am Ende über drei Viertel der Forderungen wieder eingebracht, doch musste die Risikovorsorge erheblich erhöht werden. Im Zuge des Verkaufs der von Kirch als Pfand übernommenen Mehrheitsbeteiligung an der Motorsportserie "Formel 1" flossen Schmiergeldzahlungen von 44 Mio. € an ein Landesbank-Vorstandsmitglied, die 2011 aufgedeckt wurden und zu einer langjährigen Haftstrafe führten.

Ende der Gewährträgerhaftung

2001 beschloss die EU-Kommission auf Drängen der privaten Banken die Aufhebung der staatlichen Gewährträgerhaftung ab 2005. Seither haftete das öffentlich-rechtliche Geldhaus für seine Verbindlichkeiten ausschließlich mit seinem eigenen Vermögen. Dies berührte die Geschäftsgrundlage der relativ kapitalschwachen Landesbank stark. Als Folge erhielt sie 2002 eine neue Konzernstruktur. Freistaat und Sparkassen übertrugen ihre Anteile gegen Aktien auf die "Landesbank Finanzholding AG" als neugeschaffene Trägergesellschaft. Zur Verbreiterung der Eigenkapitalbasis stand die Finanzholding nun auch anderen Investoren offen. Allerdings blieben entsprechende Engagements in der Folgezeit aus. Ab 2005 firmierte die Bank mit neuem Corporate Design als "BayernLB".

Die vierjährige Übergangszeit bis 2005 nutzte die Bank dazu, sich zu den noch bestehenden günstigen Bedingungen mit Kapital zu versorgen, das in nicht unerheblichem Umfang in strukturierte Wertpapiere wie verbriefte Immobilienkredite am amerikanischen Subprime-Markt floss. Allein 2005 wurden 14 Mrd. € neu investiert, der gesamte Wertpapierbestand in der Bilanz erhöhte sich auf 80 Mrd. €. Schließlich erwarb die BayernLB im Mai 2007 für 1,7 Mrd. € eine – später noch um weitere 1,1 Mrd. € aufgestockte – Mehrheitsbeteiligung an der Bank Hypo Group Alpe Adria (HGAA) aus Klagenfurt (Österreich). Ziel war es, im als wachstumsstark eingestuften Ost- und Mitteleuropageschäft weiter zu expandieren.

Globale Finanzkrise 2008 und Stützung durch den Freistaat Bayern

Die Auswirkungen der im Kern durch den Zusammenbruch des spekulativ aufgeblähten Immobilienmarkts in den USA ausgelösten globalen Finanzkrise 2008 trafen die BayernLB hart. Zu den Verlusten – nicht zuletzt im Portfolio strukturierter Wertpapiere – kam ein erheblicher Finanzbedarf der durch massive Kreditausfälle zahlungsunfähig gewordenen HGAA. Nur eine Kapitalerhöhung durch den Freistaat Bayern in Höhe von 10 Mrd. € sicherte das Überleben des Münchner Bankhauses. Konzernweit wurden 5.600 Arbeitsplätze gestrichen. Im Dezember 2009 übernahm die Republik Österreich die Anteile an der maroden HGAA. Damit verbunden war der Verlust von Investitionen der BayernLB in das Kärntner Bankhaus in Höhe von insgesamt 3,7 Mrd. €.

Das Desaster entfachte eine anhaltende Welle massiver öffentlicher Kritik an den Verantwortlichen im Vorstand sowie im Kontrollgremium des Verwaltungsrates, in dem die Staatsregierung als Anteilseigner mit drei Ministern (Günther Beckstein [CSU, geb. 1943, 1993-2007 Innenminister, 2007-2008 Ministerpräsident], Erwin Huber [CSU, geb. 1946, 2005-2007 Wirtschafts-, 2007-2008 Finanzminister], Kurt Faltlhauser [CSU, geb. 1940, 1998-2007 Finanzminister]) und einem Staatssekretär (Georg Schmid [CSU, geb. 1953, 2003-2007 Staatssekretär im Innenministerium]) vertreten war. 2010 nahm ein Untersuchungsausschuss des Landtags seine Arbeit auf. Die im Zuge der juristischen Aufarbeitung des Fehlkaufs der HGAA seit 2010 gegen einzelne Verantwortliche erhobenen Anklagen wegen des Verdachts der Untreue bzw. grober Fahrlässigkeit wurden letztlich eingestellt. Eine Bewährungs- und Geldstrafe erhielt 2014 der 2008 zurückgetretene Vorstandsvorsitzende Werner Schmidt (geb. 1943, Vorstandsvorsitzender seit 2001). Er hatte im Zusammenhang mit dem HGGA-Erwerb Schmiergeldzahlungen von 5. Mio. € an den damaligen Kärntner Landeshauptmann Jörg Haider (1950–2008, Kärntner Landeshauptmann 1989–1991, 1999–2008) zugegeben.

-

Neu errichtetes Verwaltungsgebäude der Landesbank an der Brienner Straße, 1982. (Bauer, BayernLB, 176)

-

Empfangshalle der BayernLB, 2005. (Bauer, BayernLB, 176)

Sanierung durch Verkäufe

Die Finanzhilfe durch den Freistaat Bayern wurde von der EU-Kommission an die Bedingung des Verkaufs von Unternehmensanteilen und Beteiligungen geknüpft, um bis 2017 eine hälftige Rückzahlung der gewährten Staatsbeihilfen zu realisieren. Entsprechend veräußerte die BayernLB 2013 für 2,45 Mrd. € ihre Tochtergesellschaft "Gemeinnützige Bayerische Wohnungsgesellschaft" mit 32.000 Wohnungen an ein privates Investorenkonsortium. Die "Landesbausparkasse Bayern" wurde für 818 Mio. € an den Sparkassenverband Bayern verkauft. Gleichzeitig übernahmen die 72 bayerischen Sparkassen für rund 830 Millionen € Anteile des Freistaats an der BayernLB und leisteten so ihren Beitrag zur Sanierung der Bank. Der Freistaat hält seitdem 75 %, der Sparkassenverband 25 % am Holdingkapital. Diese Maßnahmen ermöglichten bis 2017 eine Teilrückzahlung der Staatshilfe in Höhe von 5,5 Mrd. € an den Freistaat.

Öffentlich-rechtliche Universalbank im kleineren Maßstab

Durch die Novellierung des Landesbankgesetzes vom 27. Juli 2009 erfuhr die BayernLB eine Beschränkung ihrer Geschäftstätigkeit. Sie konzentriert sich seither hauptsächlich auf die Versorgung der bayerischen und deutschen Wirtschaft sowie der öffentlichen Hand mit geld- und kreditwirtschaftlichen Dienstleistungen. Aufgrund der erhöhten Kapitalausstattung, der Begrenzung des internationalen Geschäfts auf ausgewählte Auslandsmärkte sowie der Abkehr vom Handel mit forderungsbesicherten Vermögenswerten schlug die BayernLB seit 2015 wieder eine stete positive geschäftliche Entwicklung ein. 2020 beschäftigte das Unternehmen konzernweit 8.500 Menschen.

Literatur

- Johannes Bähr/Axel Drecoll/Bernhard Gotto, Die Geschichte der BayernLB, München 2009.

- Hubert Bauer (Hg.), Bayern LB. Die Geschichte in Bildern, München 2009.

Quellen

- Bayerisches Wirtschaftsarchiv, F155 (u. a. Geschäftsberichte der BayernLB, 1972-2020).

- Bayerischer Landtag: Schlussbericht des Untersuchungsausschusses des Bayerischen Landtages in Zusammenhang mit dem Erwerb und dem Verkauf der Hypo Group Alpe Adria (HGAA) durch die Bayerische Landesbank Bayern (BayernLB), Drucksache 16/7500, 29.3.2011.

Weiterführende Recherche

Verwandte Artikel

Empfohlene Zitierweise

Richard Winkler, Bayerische Landesbank, publiziert am 06.12.2022; in: Historisches Lexikon Bayerns, URL: <https://www.historisches-lexikon-bayerns.de/Lexikon/Bayerische_Landesbank> (05.02.2026)